3년물·10년물 금리, 주요국 10개국 중 채권 가격 하락폭 1·2위 다퉈

물가 상승에 긴축 기조, 외국인 선물 매도에 선심성 대선 공약까지

채권시장 '패닉 상태' 내년까지 이어질 것…대내외 악재 곳곳 널려

"뒷북 대책 말고 정부·한은이 확실한 시장안정화 조치 내놔야 한다"

이는 금융당국이 가계부채 억제에 올인하는 상황에서 통화당국도 전폭적으로 동조하고 있는 반면 재정당국은 돈 풀기를 멈추지 않고 있기 때문이다. 이대로 라면 금리 상승으로 인한 대출자과 기업들의 부담 증가는 물론 향후 경기 침체 가능성까지 키울 수 있다.

|

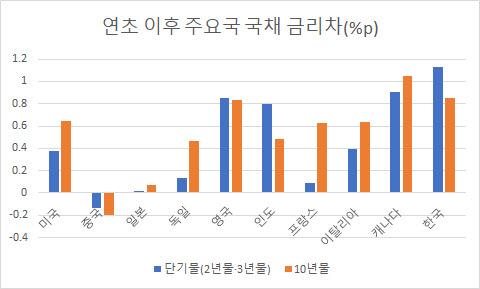

연초 이후 주요 10개국의 단기물 국채와 10년물 금리 변동 추이. 단기물의 경우 한국은 3년물, 다른 나라는 2년물 기준. (자료=마켓포인트) |

1일 마켓포인트에 따르면 지난달 말 기준으로 우리나라의 3년만기 국고채 금리는 연초대비 1.133%포인트 뛰었다. 이는 국내총생산(GDP) 기준 주요 10개국 가운데 단연 1위로, 선진국 중 가장 먼저 테이퍼링(자산매입 축소)을 시행한 캐나다(0.0962%포인트)보다도 큰 상승폭이었다.

장기물인 10년물 국고채 금리도 연초에 비해 0.853%포인트 오르면서 캐나다(1.05%포인트)에 이어 두 번째로 큰 폭 상승했다.

기준금리 영향을 많이 받은 3년물 금리는 10월 말 2.1%를 돌파한 뒤 추가 상승 중이다. 이날 30년물 입찰 호조 등의 영향으로 5년물 이상 금리가 모두 소폭 내린 가운데서도 3년물은 추가 상승 마감했다. 3년물은 전장대비 0.005%포인트 오른 2.108%를 기록했다. 10년물은 0.069%포인트 내렸지만, 2.506%로 2.5%대를 유지했다.

특히 국고채시장의 큰 손인 증권사들은 이미 국채값 하락으로 인해 떠안은 손실이 한도를 넘겨 매수여력이 바닥 난 상태다. 이런 가운데 외국인 투자자는 지난 9월부터 10월까지 두 달 간 3년물과 10년물 국채선물을 각각 24조5000억원, 7조8000억원 어치 순매도했다. 특히 3년 선물은 9월에만 16조6000억원 팔아 역대 최대 순매도를 기록했다. 국채금리 상승 속도가 빨라지면서 손절매 또는 헤지 차원에서 국고채나 국채선물을 팔고, 이런 매도세가 다시 금리를 밀어 올리는 악순환이 생겨난 셈이다.

이에 기획재정부가 11월 국채 발행량을 8조원으로 줄이고 한은 역시 통안증권 발행규모를 6조6000억원 수준으로 줄이는 대책을 내놨으나, 본격적인 오름세를 탄 시장금리를 꺾진 못하고 있다.

한 보험사 증권운용부장은 “3년물 금리가 2%를 넘는 것은 내년 말 기준금리를 1.75%로 본다는 뜻인데, 이는 과도한 오버슈팅”이라며 “그런데도 증권사들은 매수에 가담할 여력이 없고 저가 매수해줘야 하는 연기금이나 보험사도 매수를 꺼릴 지경”이라고 말했다.

시장에서는 정부나 한은의 보다 분명한 시장안정 조치가 나와줘야 한다고 주장한다. 다만 이 역시 녹록지 않다.

가계부채와 인플레이션을 억제하기 위해 금리 인상 사이클에 들어간 한은은 국고채 단순매입에 재차 나설 명분이 없다. 정부도 코로나19에 따른 양극화가 여전한 상황에서 재정지출을 급격히 줄이기 어렵다. 게다가 유력 대선주자인 이재명 더불어민주당 후보는 추가로 전국민 재난지원금 100만원을 지급하기 위해 추가경정예산(추경) 편성까지 거론하고 있는 상황이다.

최근 시장흐름을 패닉(공포) 수준으로 평가하고 있는 채권시장은 내년 초까지도 이런 흐름이 이어질 수 있다고 보고 있다. 미국의 조기 기준금리 인상 분위기가 확실해지는 가운데 한국은행의 11월 추가 금리 인상과 내년 대통령 선거를 앞둔 현금성 지원 정책 등이 국고채 금리를 끌어올릴 악재로 작용할 수 있다는 우려에서다. 조종현 신한금융투자 연구원은 “국고채 3년물과 10년물 금리는 내년에 각각 1.75~2.15%, 2.1~2.7%까지 더 오를 것”이라고 예상했다.

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.