우리만 일하지 말고 우리의 월급도 일하게 하자. 서울경제 유튜브 어썸머니의 재테크 프로그램 <근면한 월급> 입니다. 오늘은 예적금처럼 오래 묶어두기는 싫지만 고금리를 얻고 싶은 분들을 위해 준비했습니다.

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

바로 파킹통장 비교법. 무주택자인 에디터는 사실 매년 올해는 집을 살 거야 하는 다짐을 하며(특 다짐만 함) 단기 예적금이나 파킹통장을 이용하곤 하는데요. 저처럼 어디 묶어 놓지 못하는 돈을 갖고 계신다면 오늘 영상 집중하세요. 특히 괜히 겁나는 저축은행 선택 팁까지 알려 드릴테니 끝까지 시청해주세요!

일단 파킹통장이 뭔지 알고 가야겠죠? 파킹통장은 잠깐 돈을 맡겨도 높은 금리를 주고 언제든 자유롭게 입출금할 수 있는 통장을 말해요. 일반 입출금 통장보다 비교적 짧은 기간에 높은 금리를 받을 수 있고, 예적금처럼 중도해지에 따른 불이익이 없는 것이 특징이죠.

기본금리와 우대금리는 세트로 살펴봐야

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

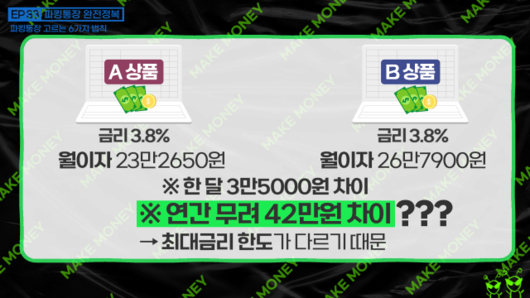

세 번째는 최대금리 적용 한도금액입니다. 예금 금액이 클수록 이자도 많이 받으니 중요합니다. 예를 들어 1억 원의 유휴자금을 파킹통장에 넣는다고 할 때 A와 B상품 모두 3.8%로 금리가 같지만 A상품에 넣은 사람은 매월 23만2650원의 이자를, B상품은 매월 26만7900원의 이자를 받았습니다. 한 달에 3만 5000원, 1년이면 42만원 차이인데요. 왜일까요? 바로 최대금리 한도금액이 달라서입니다. B상품은 제한이 없는 반면 A상품은 5000만원까지라 나머지 5000만원은 기본이율만 붙은 거죠. 괜한 손해 아닌 손해를 보지 않으려면 잘 살펴봐야겠죠.

━

높은 금리라도 예금자 보호 적용부터 체크

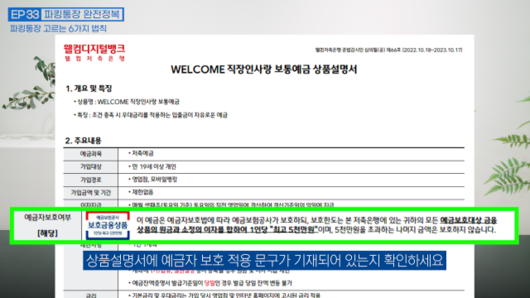

다섯 번째로 봐야할 건 예금자보호 적용 유무입니다. 금리가 높아도 보호가 적용되지 않으면 불안하죠. 그럴 땐 상품 설명서에 예금자 보호 적용 문구가 기재되어 있는지 확인하면 됩니다. 보통 은행 상품은 5000만원까지 보호가 됩니다.

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

그러나 증권사 파킹통장으로 불리는 CMA통장은 과거 종금사 일부 상품을 제외하고는 예금자 보호가 안 되니 주의해야 합니다.

마지막은 이체수수료 유무입니다. 임시로 돈을 굴리는 통장이다 보니 수시로 입출금할 일이 생길 수 있는데 이때 이체 수수료를 내야 한다면 쓸데없는 지출이 될 수 있죠.

━

BIS자기자본비율은 높을수록 좋아

일단 예금보험공사 홈페이지에 접속합니다. 그리고 금융회사종합정보-저축은행 탭에 들어가세요. 그러면 전국 저축은행의 평균 재무 현황이 나옵니다. 지역별 평균을 클릭하면 회사별로도 확인 가능해요. 그럼 여기서 뭘 봐야 하느냐.

첫 번째는 BIS자기자본비율입니다. 이건 위험자산을 커버할 수 있는 자기자본이 얼마나 되느냐를 나타내는 비율인데요, 높으면 높을수록 좋습니다. 보통 자산 1조원 이상 저축은행은 최소 준수비율이 8%, 자산 1조원 미만은 7%입니다.

━

부실채권 비율은 8% 이하이면 안심

세 번째는 총자산순수익률 또는 당기순이익입니다. 둘 다 해당 은행이 얼마나 돈을 잘 벌고 있는지를 나타내는 수치인데요. 만약에 당기순이익이 적자라면 문제가 심각하겠죠?

이제 어떤 파킹통장을 선택할지 감이 좀 오셨나요? 사실 저축은행 말고도 금리 눈높이를 낮춘다면 산업은행이나 인터넷은행도 추천 드립니다. 큰 금액을 맡기기에는 사실 최근의 금융 경기가 불안하긴 하니까요. 개인적으로는 5000만원 한도로 여러 곳에 분산하시길 추천 드리고요. 아, 이 계획을 짤 때는 통장 신규 발급에 20일 제한이 걸리는 거 꼭 기억하세요.

오늘 이야기가 유용했다면 좋아요, 구독 잊지 말아주시고요. <근면한 월급>에서 매주 더 많은 재테크 꿀팁 들고 올게요. 많은 관심 부탁드려요!

박민주 기자 parkmj@sedaily.com

[ⓒ 서울경제, 무단 전재 및 재배포 금지]

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.