|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

금융 시장과 인터넷 커뮤니티 등을 중심으로 최근 인터넷은행인 토스뱅크의 경영 위기설이 빠르게 확산됐다. 최근 출시한 선(先)이자 지급 방식의 예금상품을 두고 자금난에 빠진 토스뱅크가 유동성 위기를 해소하기 위해 ‘폰지사기’와 같은 방식으로 소비자들의 돈을 끌어모으려는 것이 아니냐는 우려가 일파만파로 퍼진 것이다.

직장인 익명 게시판인 블라인드를 비롯한 대형 커뮤니티 등을 달군 토스뱅크 위기설은 유명 투자자와 대학교수 등도 소셜미디어(SNS)에 관련 글을 올리면서 금융 시장까지 퍼져나갔다. 급기야 토스뱅크의 최고경영자(CEO)가 나서 위기설을 일축했지만, 불안감은 완벽하게 해소되지 않는 분위기다.

◇ 선이자 지급 예금상품 출시 후 우려 봇물

위기설이 점화된 것은 토스뱅크가 지난 24일 ‘먼저 이자 받는 예금’ 상품을 출시하면서부터다. 이 예금은 일반적인 정기예금과 달리 돈을 맡기면 즉시 연 3.5%의 이자를 먼저 받는 상품이다. 가령 1억원을 6개월 만기로 토스뱅크에 예금하면 즉시 세전 기준으로 이자 176만원을 받는 것이다.

토스뱅크의 기대와 달리 이 상품이 출시된 직후부터 블라인드와 여러 인터넷 커뮤니티 등에서는 토스뱅크의 위기설이 빠르게 확산되기 시작했다. 선이자 지급 예금이 일반 시중은행은 거의 출시하지 않는 생소한 상품이라는 점을 들어, 타 은행에 비해 자본건전성 등이 취약한 토스뱅크가 신규 자금을 유치하고자 ‘무리수’를 뒀다는 것이다.

이 예금상품에 대해 폰지사기가 아니냐는 비판도 들끓었다. 폰지사기는 투자를 통해 새롭게 이윤을 창출하는 게 아니라 고객에게 줄 돈을 다른 고객이 맡긴 돈으로 채워 주며 돌려막기를 하는 식의 행위를 뜻한다.

유명 투자자와 저작, 유튜브 콘텐츠 제작 등을 통해 이름이 널리 알려진 작가 등이 가세하면서 위기설은 더욱 불이 붙었다. 미국에 본사를 둔 대형 벤처캐피털(VC) 알토스벤처스의 김한준 대표는 지난 25일 자신의 페이스북에 토스뱅크가 선이자 지급 예금을 출시했다는 기사를 공유하면서 “괜찮으니 이런 상품을 내놓을 수 있답니다”라는 댓글을 달았다.

이에 대해 유튜브 ‘월가아재’를 운영하는 작가 최한철씨는 댓글을 통해 “토스뱅크는 연체율이 56배 급등했고, 인터넷은행 3사의 누적연체는 3000억원이다”라며 “재무적으로 손해 보는 상품을 출시해야 할 정도로 건전성이 생각보다 빠르게 악화되고 있는 것이 아니냐”고 했다.

|

카카오뱅크·케이뱅크·토스뱅크 BIS 자기자본비율 추이/금융감독원 |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

◇ 낮은 자기자본비율, 높은 유가증권 투자 비중에 우려 확산

토스뱅크의 위기설이 불거진 데는 다른 은행에 비해 자본건전성 지표인 국제결제은행(BIS) 기준 자기자본비율이 낮다는 점이 큰 영향을 미쳤다. BIS 자기자본비율은 위험가중자산에 대한 자기자본비율로 이 지표가 높을수록 건전성이 양호한 것으로 평가된다.

토스뱅크는 지난 2021년 12월 말 BIS 자기자본비율이 36.71%를 기록했지만, 지난해 3월 말에는 17.57%로 크게 하락했다. 6월 말에는 10.52%, 9월 말에는 11.35%를 각각 기록했다. BIS 자기자본비율이 불과 3분기 만에 3분의 1 이하로 떨어진 것이다.

토스뱅크의 경우 특례법에 따라 신규 인가를 받고 3년 차에 해당하는 올해까지 BIS 자기자본비율을 8% 이상만 유지하면 된다. 설립 초기에 비해 이 지표가 크게 하락한 것은 위험도가 높은 중·저신용자 대상 여신 비중이 늘었기 때문이지만, 경쟁 인터넷은행에 비해서도 낮은 수준을 기록했다. 카카오뱅크의 경우 지난해 9월 말 기준 BIS 자기자본비율은 37.10%에 달했고, 케이뱅크도 14.51%로 토스뱅크보다 높았다.

자산에서 금융채 등 유가증권에 대한 투자 비중이 높은 점도 위기설이 확산된 이유로 꼽힌다. 지난해 9월 말 기준 토스뱅크의 총자산은 27조3588억원으로 이 가운데 유가증권 비중은 64%에 해당하는 17조6040억원에 이른다. 고객에게 대출한 자산은 약 25% 수준으로 전체 자산의 절반 이상이 대출자산인 카카오뱅크, 케이뱅크에 비해 훨씬 비중이 낮다.

이달 초 미국 실리콘밸리은행(SVB)이 파산한 것도 고객들에게 받은 예금을 주로 국채 등 유가증권에 투자했기 때문이었다. SVB는 코로나19 사태 당시 주 고객인 스타트업에 투자가 몰려 대출 수요가 줄어들자, 예치된 돈을 국채에 투자했는데, 지난해부터 미국 기준금리가 빠르게 올라 채권 가격이 떨어지면서 결국 회사 문을 닫았다.

|

그래픽=손민균 |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

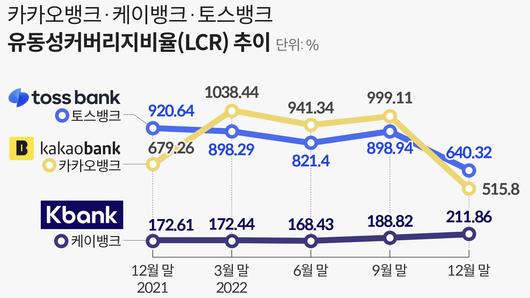

◇ 토스뱅크 대표 “해프닝에 불과”

주말 동안 위기설이 가열되자 결국 토스뱅크는 CEO가 직접 나서 해명에 나섰다. 홍민택 토스뱅크 대표는 지난 27일 서울 여의도 국회에서 열린 ‘인터넷은행 5주년 토론회’에서 기자들과 만나 “위기설은 일종의 해프닝 같다”며 “도이체방크 위기설 등으로 금융 시장의 불안이 확산돼 생긴 일일 뿐 실제로는 우려할 부분이 없다”고 강조했다. 그는 “유동성커버리지비율(LCR)도 833.5%로 평균 100% 수준인 일반 시중은행보다 8배 높다”며 유동성도 문제가 없다고 덧붙였다.

그러나 여전히 금융 시장과 소비자 사이에서는 토스뱅크에 대한 불안감이 완전히 해소되지 않은 모습이다. 인터넷 커뮤니티 등에서는 “일단 토스뱅크에서 돈을 빼내 안전한 시중은행으로 옮겼다. 위험이 줄었다고 판단될 때 다시 토스뱅크에 예금하겠다”는 등의 글이 잇따라 올라오기도 했다.

한 시중은행 관계자는 “SVB 등 몰락한 외국 은행들 역시 파산 선언 직전까지 자신들은 문제가 없다고 하지 않았었느냐”며 “건전성 지표 등이 눈에 띄게 개선되기 전까지는 위기설이 완전히 가라앉지는 않을 것”이라고 말했다. 그는 “인터넷은행은 거의 모든 고객이 모바일로 예금과 출금을 하는 것이 위험 요소다”라며 “SVB처럼 단기간에 많은 고객이 돈을 찾으려고 몰릴 경우 생각지 못한 뱅크런 위험을 겪을 수도 있다”고 덧붙였다.

진상훈 기자(caesar8199@chosunbiz.com)

<저작권자 ⓒ ChosunBiz.com, 무단전재 및 재배포 금지>

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.