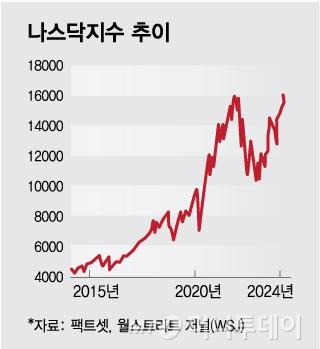

나스닥지수는 지난해 초 이후 14개월만에 54%가 상승하며 지난 2월29일(현지시간) 미국 증시 3대 지수 중 마지막으로 사상최고치를 경신했다. S&P500지수는 지난해 초 이후 32% 올랐다.

엔비디아는 지난해 초 이후 주가가 441% 폭등하며 시가총액이 1조5000억달러가 급증했다. 특히 지난 2월22일에는 실적 호재로 주가가 하루만에 16% 뛰어 오르며 시총이 2760억달러 늘어났다. 단 하루에 S&P500지수에서 규모가 26번째로 큰 셰브론에 맞먹는 시총이 증가한 것이다.

이러한 증시 움직임이 정상적으로 보이진 않는다. 하지만 미국 증시가 지금 버블이라기엔 핵심적인 요소 2가지가 빠져 있다는 주장이 제기됐다. 투기적 광풍과 과도한 레버리지가 없다는 의견이다.

|

나스닥지수추이/그래픽=김현정 |

━

투기적 광풍이 없다

━

우선 월스트리트 저널(WSJ)의 금융 전문 칼럼니스트인 제임스 매킨토시는 2일(현지시간) 모든 버블에는 다른 사람들이 더 비싼 가격에 주식을 사줄 것으로 생각하고 터무니없이 비싼 가격인지 알면서도, 또는 가격에 전혀 신경 쓰지 않으면서 무차별적으로 주식을 매수하는 투기적 광풍이 있어야 하는데 현재 미국 증시엔 이것이 없다고 지적했다.

물론 일부 버블 조짐이 있는 것은 사실이다. 음성인식 AI 회사인 사운드하운드 AI는 엔비디아가 지분을 보유한 사실이 알려지며 2월 한달간 주가가 3배 폭등했다. 또 버블 조짐이 있을 때 급등하는 경향이 있는 초소형주도 큰 폭으로 뛰어 오르며 러셀 마이크로캡 지수는 4개월만에 거의 30% 상승했다. 이는 역사상 가장 높은 4개월 수익률 중 하나다.

하지만 매킨토시는 코로나 팬데믹 때 밈 주식과 수익성이 없는 기술기업 및 스팩(SPAC:기업인수목적회사)의 이유 없는 급등이나 1990년대 말 닷컴버블과 비교하면 현재 버블은 미미한 수준이라고 지적했다.

━

투자자 낙관론, 2020년보다 낮다

━

투자 심리도 낙관적이긴 하지만 과열 수준은 아니라고 설명했다. 전미 개인투자자 협회(AAII)가 매주 조사하는 개인 투자자들의 투자 심리에 따르면 증시에 낙관적이라는 응답은 최근 47%로 집계됐다. 이는 2000년의 70%나 2018년 초의 60%에 비해 크게 낮은 것이다.

매킨토시는 현재 증시에 자금이 넘쳐나지도 않고 빚을 내 투자하는 레버리지가 많이 늘지도 않았으며 시중의 투기성 현금을 끌어 모으기 위한 회사나 SPAC 설립도 거의 없다고 지적했다.

━

나스닥 상승률, 닷컴버블 1/3 수준

━

또 지난해 초부터 증시가 많이 오른 것은 사실이지만 이는 침체장 직후에 흔히 있는 일이라고 밝혔다. 나스닥지수는 2022년에 36% 급락한 뒤 2023년 초부터 최근까지 54% 상승해 지난 2월29일에야 2021년 11월에 기록했던 사상최고치를 경신했다.

이전에도 증시가 급락했던 1970년대 중반, 1980년대 초반, 1990년, 2001년, 2008~2009년 글로벌 금융위기 후에는 이번 같은 반등이 있었다.

따라서 나스닥지수가 2022년 침체장을 겪은 뒤 2023년 초부터 14개월간 54% 급등한 현재 상황은 2000년 고점 때까지 14개월간 154% 폭등한 닷컴버블이나 2021년 고점 때까지 14개월간 100% 치솟은 코로나 펜데믹 버블과 구분돼야 한다고 지적했다.

마이크로캡 주식도 많이 올랐다고 하지만 주가는 2021년 초 버블 때에 비해 아직 절반 수준에 불과하고 심지어 지난해 2월보다도 낮은 수준이다.

|

나스닥지수 선행 PER 추이/그래픽=김현정 |

━

밸류에이션, 2020년 말보다 낮다

━

현재 증시는 밸류에이션도 버블과는 거리가 멀다. 1990년대 말 닷컴 버블 때 나스닥지수는 주가수익비율(PER)이 향후 12개월 순이익 전망치의 100배까지 치솟아 올랐다.

LSEG에 따르면 현재 나스닥지수는 향후 12개월 순이익 전망치 기준 선행 PER이 27배다. 이는 2020년 말 35배보다도 낮은 것이다. 엔비디아는 주가가 폭등했지만 순이익이 빠르게 늘면서 PER은 챗GPT로 AI 붐이 일기 전보다 오히려 낮아졌다.

버블 때는 증시 테마에 편승해 투자자들의 자금을 끌어 모으기 위해 새로운 회사가 우후죽순 세워지며 기업공개(IPO)가 급증하는데 현재는 IPO 시장도 잠잠하다. 2020~2021년에 스팩 상장이 붐을 이뤘던 것과 상반된 상황이다.

따라서 매킨토시는 시장이 AI의 수익 잠재력에 대해 다소 낙관적이거나 과대 평가하고 있을 수는 있지만 투자자들이 전반적으로 실적에 관계없이 무차별적으로 주식을 매수하는 것은 아니라며 미국 증시가 아직 버블은 아닌 것으로 보인다고 결론지었다.

━

과도한 레버리지가 없다

━

국제자본시장협회(ICMA)의 수석 고문인 밥 파커도 지난 2월28일 CNBC에 출연해 미국 증시에 일부 버블 조짐이 있긴 하지만 레버리지 수준이 높지 않아 조만간 터질 만큼 심각한 버블은 아니라고 밝혔다.

그는 버블에는 3가지 특징이 있다며 첫째는 높은 밸류에이션, 둘째는 특정 섹터로의 높은 집중도, 셋째는 과도한 레버리지라고 설명했다. 이어 미국 증시는 이 가운데 밸류에이션과 기술 섹터로의 집중도 측면에서 버블의 특징을 보이고 있다고 지적했다.

하지만 "1999~2000년이나 2007년 버블을 보면 대출을 통해서든 파생상품을 통해서든 레버리지 비율이 매우 높았다"며 "지금은 투자자들의 레버리지 수준이 높지 않아 2000년이나 2008년처럼 증시가 급락세로 돌변하지 않을 것"이라고 말했다.

또 "사실 투자자들의 현금 포지션, 머니마켓펀드(MMF)나 유동성을 보면 증시 주변에 대기하고 있는 자금이 많다"고 덧붙였다.

권성희 기자 shkwon@mt.co.kr

ⓒ 머니투데이 & mt.co.kr, 무단 전재 및 재배포 금지

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.