|

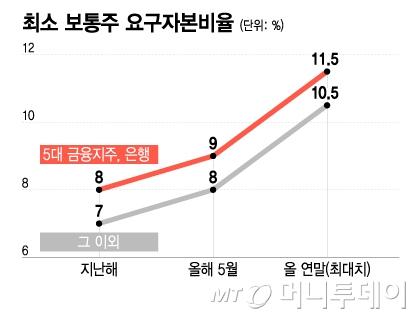

최소 보통주 요구자본비율/그래픽=이지혜 |

금융당국이 올 연말까지 '스트레스 완충자본'을 도입하기로 하면서 은행 자본비율 관리에 비상에 걸렸다. 금융당국이 진행 중인 은행별 스트레스테스트(자산건전성 점검) 결과에 따라 '최소 보통주 요구자본비율'(이하 최소자본)이 최고 2.5%포인트(P) 올라갈 수 있다. 경기대응 완충자본까지 더해져 지난해말 기준 7~8%였던 규제비율이 올 연말 최고 11.5%로 대폭 상향된다.

28개 은행지주·은행은 대부분 최소자본을 상회할 것으로 보인다. 다만 규제비율에 근접한 11~12%대 은행지주·은행은 자본확충에 나서거나 공격적인 영업에 제동이 걸릴 전망이다.

21일 금융당국에 따르면 금융감독원은 현재 8개 은행지주와 20개 은행의 스트레스테스트 등급 실태평가를 진행 중이다. 올 연말 스트레스 완충자본 도입을 앞두고 은행별로 위기상황에 대처할 자본능력이 어느 정도인지 오는 9월까지 등급을 매기는 검사다.

스트레스 완충자본은 은행들이 위기상황에서도 정상적으로 신용을 창출하고 기능을 유지하기 위해 필요한 자본이다. 금리, 환율, 성장률 등 위기상황을 가정해 손실흡수능력을 평가하고 은행별로 필요한 자본을 추가로 쌓도록 한다. 미국이나 유럽은 이미 시행 중이다.

금융당국은 스트레스테스트 결과 하락한 자본비율만큼 최소 자본비율에 얹을 방침이다. 추가로 요구하는 자본의 폭은 최대 2.5%P다. 평가등급이 좋으면 하락분의 70%, 85%, 100%로 차등적용한다. 예컨대 좋은 등급을 받은 A은행의 스트레스테스트 후 자본비율 하락폭이 2%P라면 1.4%P(70%)만 최소자본에 추가하는 식이다.

새로운 자본규제는 은행에 큰 부담이 된다. 지난 4월 말까지만 해도 최소자본은 5대 지주와 은행(시스템적 주요 은행) 8%, 나머지 7%에 불과했다. 지난 5월 경기대응 완충자본 시행으로 9%, 8%로 각각 1%P 상향됐다. 이어 올 연말 최고 11.5%, 10.5%로 올라간다.

지난 3월말 기준 28개사 중 11곳이 11~12%대다. 시스템적 주요 지주 가운데 우리금융지주가 11.95%로 유일하게 11%대다. DGB금융지주(11.12%)도 낮다. 하나금융지주(12.89%) BNK금융지주(12.00%) JB금융지주(12.32%) NH농협금융지주(12.63%) 등은 12%대로 안심 수준이 아니다. 인터넷은행인 케이뱅크는 12.44%에 그친다.

최소자본 대비 4~5%P 여유가 있었던 지난해와 달리 올해는 자본확충을 하지 않는 한 기준선을 겨우 넘는 은행이 적지 않을 전망이다. 여기에 홍콩 H지수 ELS(주가연계증권) 배상금과 과징금이 최소 3년간 장기 운영리스크에 반영되면 자본관리의 필요성이 더욱 높아진다. 은행들이 가계대출 영업속도 조절에 나설 것이란 관측도 나온다. 가계대출을 확대하면 위험가중자산이 늘어나 자본비율이 떨어진다.

|

금융지주 및 은행 보통주 자본비율/그래픽=김다나 |

권화순 기자 firesoon@mt.co.kr 이창섭 기자 thrivingfire21@mt.co.kr

ⓒ 머니투데이 & mt.co.kr, 무단 전재 및 재배포 금지

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.