KB, 5일부터 2년만의 대대적 예금금리 인하…신한은행도 2일 인하 단행

은행채 0.14%p↓에도 대출금리 0.19%p↑…"당국압박에 은행 예대마진 커져"

|

금리 올려도 잡히지 않는 주담대 |

(서울=연합뉴스) 신호경 민선희 기자 = 시장의 기준금리 인하 기대와 금융당국의 가계대출 관리 압박이 동시에 영향을 미치면서, 은행권의 여신(대출)·수신(예금) 금리 체계가 뒤엉키고 있다.

주요 은행들이 시장금리 하락을 반영해 거의 2년 만에 가장 큰 규모로 예금 금리를 낮추면서도, 대출 금리의 경우 가계대출을 억제하기 위해 시장금리를 거슬러 오히려 끊임없이 올리고 있기 때문이다.

더구나 미국 등의 '빅컷'(기준금리 0.5%p 인하) 전망과 함께 앞으로 당분간 시장금리와 예금금리 하락세가 이어질 가능성이 큰 만큼, 결국 국내 은행권의 예대 차익(대출금리-예금금리)만 갈수록 확대될 것으로 예상된다.

|

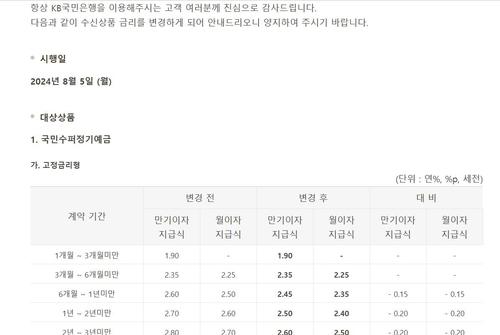

KB국민은행 수신(예금) 금리 인하 공지 |

◇ KB·신한 잇따라 예금금리 최대 0.2%p↓…"시장금리 반영"

4일 금융권에 따르면 KB국민은행은 오는 5일부터 상당수 수신(예금)상품 금리를 일제히 최대 0.2%포인트(p) 인하한다.

'국민수퍼 정기예금'의 고정금리는 현재 계약기간(1개월∼3년)과 이자 지급방식(만기·월이자)에 따라 1.90∼2.90% 수준이다. 하지만 5일부터는 6개월 이상 계약 상품의 금리가 최대 0.2%p 떨어지면서 전체 금리 수준이 1.90∼2.70%로 조정된다.

단위기간 금리 연동형 상품 금리 역시 최대 0.15%p 낮아져 연동(회전) 단위기간별로 1.85∼2.40%인 금리 범위가 1.85∼2.25%로 바뀐다.

일반 정기예금의 금리는 계약기간(1개월∼3년)에 따라 0.15∼0.20%p 떨어지고, 회전형 장기정기예금의 금리도 2.55%에서 2.35%로 0.20%p 하향 조정된다.

KB국민은행 관계자는 "국내외 기준금리 인하 기대에 따른 은행채 등 시장금리 하락 폭이 상당히 크기 때문에 예금 금리에 반영할 수밖에 없는 상황"이라며 "일부 상품별 금리 조정은 수시로 이뤄지지만, 이렇게 일괄적으로 대다수 예금 상품의 금리를 조정하는 것은 2022년 10월 기준금리가 0.50%p 인상됐을 때 15가지 거치식예금과 23가지 수신상품 금리를 일괄 인상한 이후 처음"이라고 설명했다.

신한은행은 이미 2일부터 수신상품의 기본금리(가산금리 등 제외)를 최대 0.20%p 일제히 낮췄다.

정기예금(신한S드림정기예금·쏠편한정기예금 등)의 경우 상품별로 0.05∼0.20%p 내려 모든 상품의 금리가 2.95%로 같아졌고, 적립식예금(신한연금저축황적금·신한S드림적금 등)과 양도성예금증서(CD) 금리도 각 0.10∼0.20%p, 0.05%p 떨어졌다.

신한ISA정기예금의 경우 16일부터 3.00%에서 2.95%로 0.05%p 낮아질 예정이다.

|

신한은행 수신(예금) 금리 인하 공지 |

◇ 2%대 대출금리, 한달 보름만에 사라져…가계대출 잡으려 20일만에 4차례 인상도

하지만 은행 대출금리는 시장금리 흐름과 반대로 오히려 더 오르는 추세다.

KB국민·신한·하나·우리은행의 2일 기준 주택담보대출 혼합형(고정) 금리(은행채 5년물 기준)는 연 3.030∼5.204% 수준이다. 약 열흘 전 지난달 19일(연 2.840∼5.294%)과 비교해 하단이 0.190%p 높아졌다.

이에 따라 6월 중순께 신한은행 주택담보대출 상품(신한주택대출)의 5년 고정금리(은행채 5년물 기준·아파트·주택구입) 하단이 2.980%를 기록하며 약 3년 만에 도래한 '2%대 금리 시대'도 한달 보름여 만에 막을 내렸다.

변동금리(신규코픽스 기준·연 4.030∼6.548%)의 하단도 0.070%p 올랐다.

같은 기간 혼합형 금리의 주요 지표인 은행채 5년물 금리가 3.345%에서 3.204%로 0.141%p 떨어지고, 변동금리의 지표인 코픽스(COFIX)가 3.520%로 유지된 사실을 고려하면 금리 상승은 매우 이례적 현상이다.

당국의 가계대출 관리 압박 등에 최근 한 달간 은행들이 앞다퉈 가산금리 추가 등을 통해 대출 금리를 인위적으로 올린 영향으로 분석된다.

예를 들어 신한은행은 지난달 15일, 22일 은행채 3년·5년물 기준 금리를 0.05%p씩 높였고 29일에도 주택담보대출 금리를 최대 0.3%p 인상한 데 이어 오는 7일부터 주택담보·전세자금대출 금리를 최대 0.3%p 추가로 올린다. 약 20일 만에 네 차례나 대출 금리를 높이는 셈이다.

KB국민은행도 이달 2일 전세자금대출 금리를 일괄적으로 0.3%p 또 상향 조정했다. 지난달 3일, 18일 주택담보대출 금리를 각 0.13%p, 0.2%p 올리고 29일부터 갈아타기(대환)·다주택자 주택담보대출까지 제한했지만, 가계대출 증가세가 충분히 꺾이지 않은 것으로 해석된다.

5대 은행(KB국민·신한·하나·우리·NH농협)의 가계대출 잔액은 7월 말 기준 715조7천383억원으로, 6월 말(708조5천723억원)과 비교해 한 달 사이 7조1천660억원이나 더 불었다. 2021년 4월(+9조2천266억원) 이후 3년 3개월 만에 가장 큰 월간 증가 폭이다.

이런 가계대출, 시장금리 추이로 미뤄 거꾸로 가는 예금·대출금리와 은행 예대마진 확대 현상은 당분간 이어질 것으로 예상된다.

한 시중은행 관계자는 "미국 경기 둔화 이슈로 연방준비제도(연준·Fed)의 빅컷 얘기까지 나오는 만큼, 앞으로 미국 국고채 금리 등은 더 떨어지고 국내 은행채 등 시장금리도 더 낮아질 가능성이 커졌다"며 "은행들은 시장금리를 반영해 예금금리를 낮추겠지만, 대출금리의 경우 가계대출 급증을 고려할 때 쉽게 낮추기 어렵기 때문에 결국 예대마진이 더 커질 것"이라고 전망했다.

아울러 "당국 등의 요청으로 가계대출을 줄여야 하는 은행 입장에서는 더 높은 금리를 제시하며 예금을 통해 자금을 굳이 많이 조달할 유인도 그만큼 약해졌다"며 "이런 상황도 예금 금리 하락을 부추길 것"이라고 덧붙였다.

| 시중은행 대출 금리·채권 금리 추이 ※ KB·신한·하나·우리은행, 금융투자협회 자료 취합 | |||

| 2024년 7월 19일 | 2024년 8월 2일 | 변동 폭 | |

| 주택담보대출 변동금리(신규 코픽스 기준) | 연 3.960∼6.553% | 연 4.030∼6.548% | +0.070%p, -0.005%p |

| 주택담보대출 혼합형금리(은행채 5년물 기준) | 연 2.840∼5.294% | 연 3.030∼5.204% | +0.190%p, -0.090%p |

| 신용대출 금리(1등급·1년) | 연 3.960∼5.960% | 연 3.940∼5.940% | -0.020%p, -0.020%p |

| 코픽스(신규취급액 기준) | 3.520% | 3.520% | 변화 없음 |

| 은행채 5년물(AAA·무보증) | 3.345% | 3.204% | -0.141%p |

| 은행채 1년물(AAA·무보증) | 3.343% | 3.276% | -0.067%p |

shk999@yna.co.kr, ssun@yna.co.kr

▶제보는 카카오톡 okjebo

▶연합뉴스 앱 지금 바로 다운받기~

▶네이버 연합뉴스 채널 구독하기

<저작권자(c) 연합뉴스, 무단 전재-재배포, AI 학습 및 활용 금지>

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.