30일 금융권에 따르면 카카오·케이·토스뱅크 등 인터넷뱅크 3사의 올해 상반기 순이익은 3000억원대를 넘길 것으로 보인다. 올 2분기 실적 발표를 마친 카카오뱅크와 케이뱅크는 올 상반기 각각 2314억원, 854억원의 순이익을 올렸다고 밝혔다. 하나금융지주 관계기업인 토스뱅크는 하나금융 반기보고서 기준으로 244억원의 순이익을 기록했다.

|

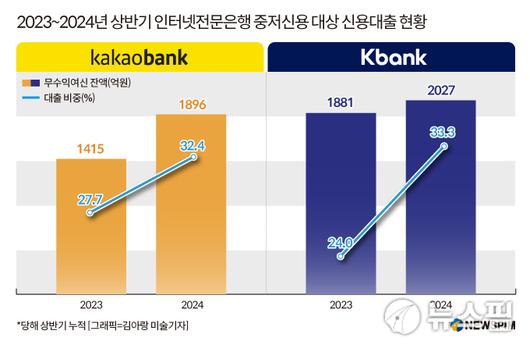

[서울=뉴스핌] 송주원 기자 = 30일 은행연합회 공시와 각사에 따르면 올 2분기 인뱅 중저신용자 대상 신용대출 비중은 평균 33.53%로 금융당국이 설정한 목표치(30%)를 넘겼다. 각사별로 보면 토스뱅크가 34.9%로 가장 높았고 케이뱅크(33.3%), 카카오뱅크(32.4%) 순으로 나타났다. 2024.08.29 jane94@newspim.com |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

카카오뱅크는 시장금리 하락에 빠른 이자마진 부진에도 '금융 플랫폼'으로서 입지에 기반한 플랫폼·수수료 이익이 증가하며 순이익도 전년 동기 대비 25.9% 뛰었다. 올해 IPO(기업공개) 시장에 두 번째 출사표를 던진 케이뱅크는 전년 동기 대비 순이익이 241.6% 증가하며 크게 성장했다. 정부 주도로 도입된 비대면 대환대출 인프라로 갈아타기 수요가 커지면서 여신 확대를 견인한 것이 주 성장 요인이다. 토스뱅크도 하나금융 반기보고서대로라면 4개 분기 연속 흑자를 기록하게 된다.

중저신용자 포용에도 힘썼다. 은행연합회 공시와 각사에 따르면 올 2분기 인뱅 중저신용자 대상 신용대출 비중은 평균 33.53%로 금융당국이 설정한 목표치(30%)를 넘겼다. 각사별로 보면 토스뱅크가 34.9%로 가장 높았고 케이뱅크(33.3%), 카카오뱅크(32.4%) 순으로 나타났다.

무수익여신은 ▲부도업체 등에 대한 여신 ▲채무상환능력이 악화한 여신 ▲채권 재조종 여신 등 이자수입이 없는 여신에 3개월 이상 이자가 연체된 채권을 합한 여신이다. 고정이하여신과 함께 은행 건전성을 판단하는 지표지만 무수익여신은 이자수입조차 없는 부실채권을 뜻한다.

인뱅 3사의 무수익여신이 증가한 데에는 금융당국의 중저신용자 대출 비중 목표 설정에 있다. 앞서 금융당국은 인뱅 출범 취지가 포용금융인만큼 올해부터 2026년까지 중저신용자 대출 공급 목표를 평균잔액 30% 이상으로 잡았다. 당국 목표치에 맞추려다 보니 무수익여신 등 건전성 관리가 시중은행에 비해 훨씬 까다롭다는 설명이다.

최근 인뱅 3사는 카카오뱅크를 중심으로 당국의 가계대출 관리 압박에 개인사업자 고객 유치에 나섰는데, 자영업자·소상공인의 경우 신용도가 낮은 편인 데다 경기 침체 장기화에 사업자들이 채무 상환에 어려움을 겪으면서 건전성 위험도 높아졌다. 한 금융권 관계자는 "중저신용 고객은 부실 위험이 높고 상환 능력도 상대적으로 낮다"며 "인뱅 3사 모두 중저신용 고객 대출 비중을 열심히 늘리다 보니 연체 가능성도 높아져 필연적으로 건전성 리스크가 생기고 있다"라고 설명했다.

해법은 신용평가모형(CSS) 고도화 등 정교한 사전 관리 시스템 개발뿐이라는 것이 금융권 중론이다. 한 인뱅 관계자는 "인뱅 설립 취지와 당국 기조를 고려했을 때 중저신용 대출을 하지 않을 수 없다"라며 "CSS 고도화 등 지속 가능한 중저신용 대출을 위한 방법을 계속 고민하고 있다"라고 말했다.

업권에서는 카카오뱅크가 CSS 고도화 모범 사례로 꼽히고 있다. 카카오뱅크는 금융권 최초로 개발한 대안신용평가모형인 '카카오뱅크 스코어' 고도화를 통해 중·저신용자 고객 변별력을 높였다. '카카오뱅크 스코어'는 특허로 출원된 상태다. 올해부터는 중저신용자 대출 비중 산정에 포함된 개인사업자 특화 신용평가모형도 개발해 적용했다. 이같은 CSS 고도화로 지난해 금융위원회 등이 주최한 '가명정보 활용 우수사례 경진대회'에서 우수상을 수상하기도 했다.

실제로 카카오뱅크의 올 2분기 전체 연체율은 0.48%로 전년 동기 0.52%에 비해 감소했다. 동료 인뱅인 케이뱅크의 올 2분기 연체율은 0.9%다. 토스뱅크는 지난 1분기 1.35%의 연체율을 기록했다.

카카오뱅크 관계자는 "타행과 비교해 중저신용 대출 잔액과 공급액이 가장 많음에도 그 연체율은 상대적으로 낮게 유지하고 있다"며 "향후에도 발생 가능 리스크에 기민하게 대응하며 안정적으로 관리할 계획"이라고 했다.

jane94@newspim.com

저작권자(c) 글로벌리더의 지름길 종합뉴스통신사 뉴스핌(Newspim), 무단 전재-재배포 금지

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.