-KB금융 기업가치 제고 계획 첫 예고…모든 은행·지주 동참

-ROE·PBR 기준이면 JB금융지주·하나지주 편입 가능성 높아

|

지난달 21일 천상영 신한금융 CFO(재무부문장·부사장)이 기업가치 제고 계획을 설명하고 있다. 신한금융그룹 유튜브 영상 캡처. |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

정부의 ‘밸류업 프로그램’ 일환으로 이달 말 발표를 앞둔 밸류업 지수에 어떤 종목 포함될지 기대감을 모으고 있다. 이런 가운데 국내 시중은행과 금융지주는 밸류업 프로그램에 가장 적극적으로 참여한 업종으로, KB금융과 신한지주의 편입 가능성이 높은 것으로 점쳐진다.

15일 금융업계에 따르면 한국거래소는 이달 중 밸류업 지수를 발표하고 12월에 이를 기반으로 한 상장지수펀드(ETF)가 출시될 예정이다. 밸류업 지수란 한국 증시 저평가 현상을 해소하기 위해 기업 밸류업 지원 방안의 인센티브 차원에서 마련된 지수다. 기업가치가 우수한 기업들로 자금이 모일 수 있도록 지원하는 정책이다. 연기금 등 기관투자자들이 벤치마크 지표로 밸류업 지수를 활용하거나 자산운용사가 지수를 추종하는 ETF를 출시하면 자금 유입 효과를 올릴 것으로 기대된다.

은행주를 포함한 금융주들이 적극적인 주주 환원 정책을 내놓은 가운데, 은행업이 밸류업 지수에서 많은 비중을 차지할 것이라는 전망이 나오고 있다. 실제로 가장 먼저 기업 가치 제고 계획을 예고 공시한 KB금융을 시작으로 모든 상장 은행들이 예고나 발표를 진행했다. 이에 은행업은 예고 기업 19개 중 6개, 발표 기업 12개 중 2개를 차지하는 높은 비중을 보였다.

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

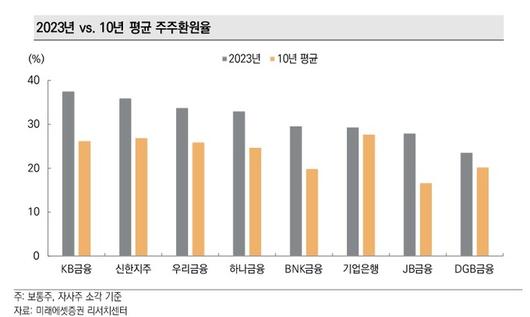

상장 기업이 배당과 자사주 매입에 쓴 돈을 순이익으로 나눈 비율을 뜻하는 주주환원율을 살펴봐도 은행업은 다른 업종에 비해 우수한 편에 속한다. 그중에서도 KB금융와 신한지주의 편입 가능성이 높다고 증권가에선 보고 있다. 박혜진 대신증권 연구원은 “은행들의 영업 환경은 대동소이하나 높은 자본비율 기반으로 전향적 환원 정책을 쓸 수 있는 여력 덕분에 KB금융, 신한지주의 주가가 꾸준히 상향할 것”이라고 예상했다.

|

KB금융그룹 본사 전경. KB금융 제공 |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

KB금융와 신한지주는 최근 강도 높은 주주 환원 정책을 발표한 바 있다. KB금융은 지난달 14일 자기주식 998만주를 소각했다. 상반기 실적 발표에서는 4000억원 규모의 자사주 매입, 소각 계획을 추가 발표했다. 또 지난 4월에는 ‘배당총액 기준 분기 균등배당’을 도입하고, 연간 총배당금을 1조2000억원 수준으로 최소한 유지 또는 확대할 원칙을 발표했다.

신한지주는 오는 2027년까지 자기자본이익률(ROE) 10%, 주주환원율 50%, 자사주 5000만주 감축을 목표(10·50·50)로 제시한 기업가치 제고 계획을 내놓았다.

하지만 우리보다 앞서 증시 증진 정책을 펼쳤던 일본과 같이 ROE와 주가순자산비율(PBR)이 높은 기업을 중심으로 밸류업 지수를 구성할 경우 은행주가 지수 편입하는 데 다소 불리하다는 분석이 나온다. 지난해와 과거 10년 평균 기준 ROE를 보면 JB금융지주를 제외하고는 은행주는 10%를 하회하며, PBR도 1배를 넘지 못하기 때문이다. 은행주 중에선 ROE가 높은 JB금융지주와 하나금융지주가 편입 가능성이 큰 것으로 전해진다.

정태준 미래에셋증권 연구원은 “은행업은 밸류업 프로그램에 적극적으로 참여하면서 밸류업 지수 편입에 대한 기대감이 커지고 있다”며 “주주환원율과 ROE, PBR 등을 모두 고려하면 은행업 중에서는 KB금융, 신한지주, 하나금융지주, 그리고 JB금융지주가 편입될 가능성이 크다”고 말했다.

유은정 기자 viayou@segye.com

ⓒ 세상을 보는 눈, 세계일보

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.