주택담보대출 금리 역전 현상

금리 인상기엔 소비자 입장에선 장래 내야 할 금리를 고정해 놓는 게 유리하다. 그런데 이달 미국 연방준비제도(연준)가 ‘빅컷(한 번에 0.5%포인트 금리 인하)’을 단행하고 한국은행도 하반기 금리를 내릴 가능성이 높은 등 금리 인하기가 도래했다. 금리 인하기엔 갈수록 금리가 떨어지는 변동금리를 선택하는 게 이자 부담이 덜하다. 이 때문에 대출 수요자들이 당장 낮은 고정금리를 선택해야 할지, 앞으로 낮아질 변동금리를 선택해야 할지 고민에 빠졌다.

◇ 고정금리가 변동금리보다 낮아

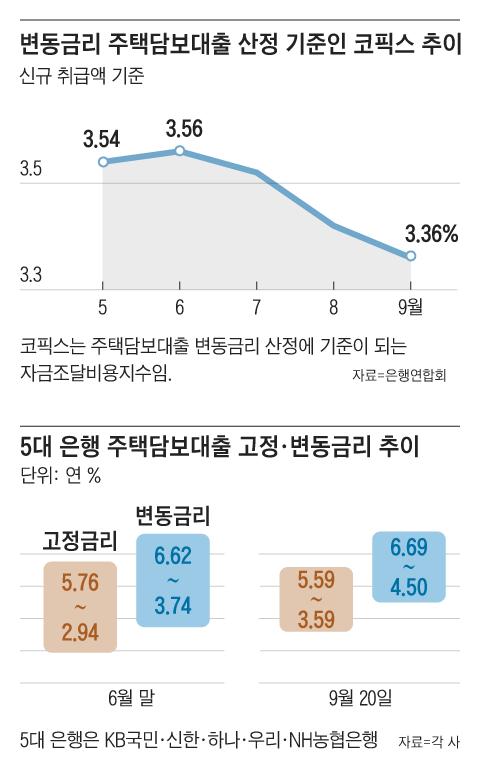

25일 금융권에 따르면, 20일 기준 KB국민·신한·하나·우리·NH농협은행 등 5대 은행의 주택담보대출 변동금리는 연 4.50~6.69% 수준이다. 고정금리(연 3.59~5.59%)와 비교할 때 변동금리 하단이 0.91%포인트 높다.

|

그래픽=양인성 |

변동금리 산정의 기준이 되는 코픽스(자금조달비용지수)도 지난 6월 3.56%에서 이달 3.36%로 지속적으로 낮아지고 있지만, 5대 은행의 변동금리는 6월 말(연 3.74~6.62%)과 비교해 하단이 되레 0.76%포인트 올랐다.

일반적으로 변동금리 대출의 경우 은행들이 만기를 짧게 잡아 낮은 금리의 자금을 조달하기 때문에 고객에게 매기는 금리도 낮은 반면, 고정금리 대출은 은행이 장기 금리 변동에 따른 손실 위험을 줄이기 위해 가산금리를 더 붙여 금리를 높게 잡는다. 하지만 최근에는 이런 과거 금리 공식과 달리 고정금리가 변동금리보다 낮은 역전 현상이 벌어지고 있는 것이다.

이 같은 금리 역주행 현상은 금융 당국이 은행권에 ‘고정금리 대출 확대’를 주문한 결과로 보인다. 지난 4월 금융 당국은 은행권에 고정금리 주택담보대출 비율을 30%까지 늘리라고 주문했다. 이에 은행들은 소비자들의 고정금리 선택을 유도하기 위해 고정금리를 낮춘 것이다.

◇ 금리 인하기엔 변동금리가 유리?

그런데 문제는 금리 인하기가 다가왔다는 것이다. 현재 은행권 고정금리 조건의 주택담보대출 금리는 변동금리 조건보다 1%포인트 가까이 낮은 수준으로 형성돼 있다. 하지만 앞으로 한은의 기준금리 인하에 따라 변동금리 대출의 금리가 고정금리보다 낮아질 수 있다.

전문가들은 금리가 떨어지는 폭을 어떻게 예상하느냐에 따라 선택이 달라질 수 있다고 한다. 금리가 내릴 것이란 막연한 기대만으로 변동금리를 선택하는 것은 바람직하지 않고, 1%포인트 이상 크게 떨어진다는 확신이 설 경우 변동금리 선택을 고민해야 한다는 것이다.

한 은행 관계자는 “보통 고정금리와 변동금리 간 차이가 1%포인트 이내일 때는 고정금리가, 이 이상 차이가 날 경우 변동금리가 유리하다고 본다”며 “향후 금리 인하 시점이나 폭이 확실하지 않은 상황에서 현재 금리 수준이 더 높은 변동금리를 선택할 필요는 없다”고 했다.

◇ 대출 한도도 고려 대상

또 이달부터 스트레스 DSR(총부채원리금상환비율) 2단계 규제로 변동금리를 선택하는 경우 고정금리보다 대출 한도가 더 크게 줄어든다는 점도 고려해야 한다.

금융 당국의 시뮬레이션에 따르면, 연 소득 6000만원인 직장인이 은행권에서 고정금리로 주택담보대출을 받을 경우 지난달보다 한도가 3~4% 줄어든다. 반면 변동금리로 대출을 받으면 한도가 8~13% 줄어든다. 더 많이 대출받으려면 고정금리를 선택하는 게 유리하다.

은행 관계자들은 일단은 고정금리로 대출을 받은 뒤 금리가 확실히 낮아지거나 더 조건이 좋은 대출 상품이 나올 때 ‘대출 갈아타기’를 시도하는 방법을 추천했다.

다만 대출 후 3년에 이내에 갈아타면 0.5~1.4%인 중도상환수수료를 부담해야 한다. 한 은행 관계자는 “대출을 갈아타며 주는 이자 부담보다 중도상환수수료가 많지는 않은지 따져봐야 한다”며 “인터넷은행이나 정책대출 등 중도상환수수료가 없는 대출을 알아보는 것도 방법”이라고 했다.

[김희래 기자]

- Copyrights ⓒ 조선일보 & chosun.com, 무단 전재 및 재배포 금지 -

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.