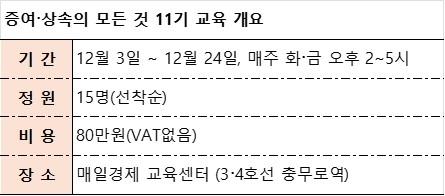

[MK부동산 세무 교육] 2025年 행복한 부의 이전과 절세!

절세의 바이블

‘증여·상속 최고의수업’ 저자 직강

국내 최고 강사진 1:1 상담

‘증여·상속 최고의수업’ 저자 직강

국내 최고 강사진 1:1 상담

|

일상생활에서 아무런 고민 없이 취한 행동으로 인해 세금폭탄을 맞는 일은 흔하다.

몇 가지 사례로 알아보자.

▶ 재산이 10억원 이하면 상속이 유리

부모의 재산이 10억원도 안되는데 이런 재산을 사전에 미리 증여를 받게 되면 안 내도 되는 세금을 엄청난 금액으로 내게 된다.

모친이 생존한 상태에서 부친이 사망한 경우 상속공제액은 최소 10억원이다. 따라서 상속재산이 10억원 이하인 경우로서 부모 중 한 분이 돌아가신 경우에는 상속세를 한 푼도 안 내도 된다. 그런데 이런 재산을 부친 생전에 두 자녀가 5억씩 증여를 받으면 1인당 8000만원씩 총 1억6000만원의 세금을 내야 한다. 따라서 부모님 재산이 10억원 이하라면 증여가 아니라 상속으로 재산을 물려받아야만 세금을 내지 않을 수 있다.

▶ 사전증여는 상속공제한도를 고려 전략적으로

부모의 재산이 10억원이 넘더라도 사전증여는 전략적으로 하여야 한다. 왜냐하면 상속세를 계산할 때 공제되는 금액은 일괄공제 5억원과 배우자 공제로 최소 5억원에서 30억원까지 공제를 받을 수 있다. 그런데 상속공제는 위에서 언급한 금액을 다 해주는 것이 아니라 한도가 있다. 상속공제의 한도는 상속당시에 남겨진 재산가액을 한도로 공제한다.

예를 들어 재산이 30억원이며 상속인은 배우자와 두 자녀인 경우 법정 상속지분대로 상속하면 상속공제액은 일괄공제 5억원과 배우자공제 12억9000만원을 합해 17억9000만원이며 상속세는 3억2400만원이다. 그런데 생전에 20억원을 두자녀에게 각 10억원씩 증여를 하고 10년 내에 남은 재산을 모친이 상속받았다면 배우자공제는 12억9000만원이 아닌 10억원만 공제를 받게 된다.

왜냐하면 상속공제는 상속당시 남겨진 재산가액을 하도록 하기 때문에 10억원까지만 공제를 받을 수 있다.

따라서 부담하게 되는 상속세는 4억4000만원으로 사전증여를 하지 않은 경우보다 1억1600만원의 세금을 더 내게 된다. 그러므로 사전 증여를 할 경우에는 상속공제한도를 고려하여 전략을 세워 증여를 해야 한다.

|

[재테크 베스트셀러 ‘증여·상속 최고의 수업’ 증정] |

▶ 배우자 공제금액에 따라 상속세 크게 달라져 ‘단기상속 공제제도’

상속세는 배우자공제금액에 따라 크게 차이가 난다. 그리고 배우자공제는 배우자가 실제 상속받은 금액을 공제한다. 그런데 배우자가 실제 상속받은 금액은 피상속인이나 상속인들의 결정에 따라 달라질 수 있다.

예를 들어 상속재산이 30억원인데 모친의 건강도 안 좋아서 두 자녀가 이번에 모친이 상속을 받게 되고 얼마 후 모친이 돌아가시게 되면 또 상속세를 내야 하니 이번에 상속은 두 자녀가 받고 모친은 상속을 안 받는 방법을 선택할 경우를 가정해서 비교해 보겠다.

모친이 법정상속지분대로 상속을 받을 경우 배우자공제금액은 12억9000만원이며 상속세는 3억2400만원이다. 그런데 모친이 상속을 안 받을 경우 배우자공제금액은 5억원이며 상속세는 6억4000만원이다. 배우자가 얼마를 상속받는 가에 따라 상속세는 크게 달라진다.

그런데 모친이 상속을 받고나서 모친이 돌아가시면 또 상속세를 내야하지 않나? 라는 의문이 생긴다. 그런데 세법에는 단기 재상속 공제제도가 있어 상속을 받은 자가 10년 내에 사망을 하게 되면 종전에 납부한 상속세를 공제해주는 제도 즉 “단기상속공제제도”를 규정하고 있다.

구체적으로는 부친사망 시 내야 할 상속세는 3억2400만원이며, 이 중 모친의 세부담액은 1억4000만원이다. 그런데 모친이 사망을 하게 되면 모친이 부담한 상속세 1억4000만원은 1년 경과 시마다 10%씩 감해서 공제한다.

부친 사망 후 1년 내에 모친이 사망을 하게 되면 모친의 상속재산에 대한 상속세를 산출한 이후에 모친이 상속받을 때 부담했던 상속세 1억4000만원의 100%를 공제하며 1년이 지나서 사망하면 1억4000만원의 90%인 1억2600만원을 공제한다.

▶ 양도 후 상속 → 세금폭탄! 상속 후 양도 ‘0’

부동산을 양도한 이후에 현금으로 상속하는 경우와 상속을 받은 후에 양도하는 경우는 세금차이가 매우 크게 발생한다.

상속할 재산이 30억원짜리 부동산이며, 이 부동산은 20년 전에 10억원에 취득한 부동산일 경우 양도한 이후에 상속을 한다면 첫 번째로 내야할 세금은 양도세인데 이때 양도세는 6억2000만원이다. 그러면 30억원에 팔아서 양도세로 6억2000만원을 내게 되면 23억8000만원이 상속된다. 이때 내야 할 상속세는 2억원이다. 따라서 양도세와 상속세를 합하면 총 8억2000만원의 세금을 내야 한다.

그런데 상속 후에 양도를 한다면 상속세는 3억2400만원이며 상속받은 부동산을 양도할 경우 양도세는 0원이다. 왜냐하면 상속받은 금액이 취득가액이 되기 때문에 30억원에 상속으로 취득하여 30억에 양도하였으므로 양도차액이 없어 내야 할 양도세는 0원이된다.

그러므로 양도 후 상속하는 것과 상속 후 양도하는 것을 비교하면 4억9600만원의 엄청난 세금차이가 발생한다.

상속재산은 금액이 크고 세율도 높다. 세금 계산방법도 매우 복잡하기 때문에 재산을 증여받거나 상속받을 때 또는 양도할 때에는 반드시 전문가의 조력을 받은 후에 가장 합리적인 방법으로 실행해야 한다. [매경부동산센터]

[ⓒ 매일경제 & mk.co.kr, 무단 전재, 재배포 및 AI학습 이용 금지]

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.