<이미지를 클릭하시면 크게 보실 수 있습니다> |

연말이 다가오지만 회사채 시장이 여전히 분주한 분위기다. 통상 11월 이후 3분기 분기보고서 제출과 기관들의 회계연도 장부 결산으로 시장이 다소 잠잠해지지만 올해는 우호적인 수급에 힘입어 막바지 조달이 계속되고 있다.

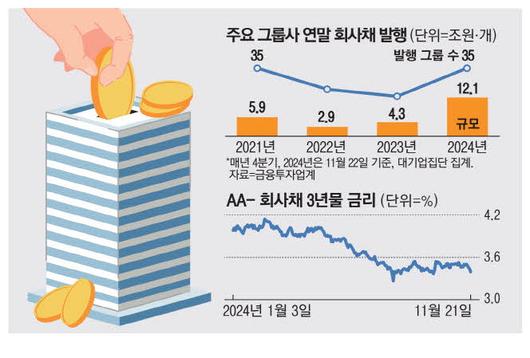

22일 금융투자업계에 따르면 국내 35개 대기업집단 그룹이 올 4분기 들어 발행한 회사채(공·사모 포함)는 이미 12조1400억원을 넘어섰다. 지난해 4분기 조달 규모인 4조2600억원의 3배에 달한다.

통상 기관투자자의 자금 집행이 활발한 1분기에 자금 조달이 많이 이뤄지고 4분기에는 한산하지만 올해는 다른 분위기다. 주요 그룹사는 올 1분기 분기별 역대 최대 수준인 25조원 규모로 발행했음에도 연말까지 활발한 조달을 이어가고 있다.

올해는 인수·합병(M&A) 특수성도 영향을 미쳤다. 지난달 SK E&S는 2조8000억원 규모의 초단기 사모채를 발행했다.

특히 이달 들어 SK그룹의 공모채 발행이 두드러지고 있다. SK 지주사는 오는 28일 4000억원 규모의 공모채를 발행한다. 이번에 조달하는 자금은 전액 기존 차입금 상환에 쓰일 예정이다. 금리가 5.45%였던 기존 회사채를 3%대 금리로 차환하며 이자비용 부담을 덜게 됐다.

차환 위주 발행이 대세가 됐지만 발행액에서 만기 도래액을 뺀 순발행 규모는 올 들어 한화그룹에서 2조2900억원으로 가장 컸다. 이는 한화생명, 한화손해보험 등 보험 계열사의 재무구조 강화를 위한 자본성 증권 발행이 많았던 영향이다.

이화진 현대차증권 연구원은 "금리 인하에 따른 조달 여건 개선과 만기 장기화를 선호하는 수요가 더해지면서 내년 순발행 규모는 올해 대비 늘어날 것"이라고 분석했다.

한화그룹에서는 이달 들어 한화오션이 그룹 편입 이후 처음으로 공모채를 발행해 주목받았다. 지난 19일 500억원 모집을 목표로 수요예측에 나선 결과, 목표액의 8배가 넘는 4200억원이 몰렸다. BBB+ 신용등급에 따른 예상 금리가 5~6%였지만 매수 수요가 강했던 덕에 최종적으로 4% 후반대 금리로 500억원을 발행할 수 있게 됐다.

최성종 NH투자증권 연구원은 "기업들의 차환 목적 발행 추세에 따라 주요 그룹사들의 자금 조달 규모는 내년에도 올해와 비슷할 것"이라며 "원화채 잔존액 중 1년 내 만기 도래액 비중이 높은 현대자동차그룹, 롯데그룹, 한화그룹, GS그룹 등의 발행이 예상된다"고 말했다.

[명지예 기자]

[ⓒ 매일경제 & mk.co.kr, 무단 전재, 재배포 및 AI학습 이용 금지]

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.