|

2025년 회사채 만기 도래액 |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

#포스코는 2~7년물로 구성된 회사채 총 5000억 원 발행을 준비하고 있다. 다음 달 6일 수요예측을 거쳐 14일에 발행한다는 계획이다. 수요예측 결과에 따라 최대 1조 원까지 증액하는 방안도 검토한다. 현재 포스코 신용등급은 ‘AA+’ 로, 일반 사기업이 받을 수 있는 등급 중 가장 높은 등급에 해당한다.

12·3 계엄사태와 탄핵 정국의 불똥이 회사채 시장으로 튀고 있다. 선뜻 회사채 발행에 나서겠다는 기업들은 적고, “지켜보겠다”라는 기업과 투자자들이 늘고 있다.

25일 투자은행(IB) 업계에 따르면 현재까지 내년 1월 회사채 수요예측 일정을 확정한 기업은 △6일 포스코 △8일 한화에어로스페이스 △9일 LG헬로비전 △13일 한진, LG유플러스 △14일 예스코홀딩스 △17일 LG화학 등으로 10곳 미만이다.

통상 연말이면 채권발행시장(DCM)의 풍부한 연초수요를 노린 발행제안요청서(RFP)가 대거 몰려드는 것과 달리 내년 발행 일정 조율을 멈추고 움츠러든 것이다. 올해 1월 공모채 발행에 나선 기업은 30곳이 넘었다.

회사채 시장을 둘러싼 환경이 나빠서다. 시장 참여자들은 트럼프 2기의 보호무역주의 강화 가능성을 우려하고 있다. 특히 수출 의존도가 높은 국내 대기업들의 실적이 악화될 경우, 회사채 시장 전반의 하방 압력으로 작용할 수 있다고 본다.

탄핵 정국도 기업들을 움츠러들게 한다. 신용평가사 스탠다드앤푸어스(S&P)글로벌은 ‘한국 기업 신용도 흐름 : 2025년 어렵다’를 통해 국내 기업들의 내년 신용도 전망을 ‘부정적’으로 보고 신용등급 하방 압력이 우려된다고 밝혔다. S&P에 따르면 지난달 기준 국내 기업의 ‘부정적’ 신용전망은 18.4%로 작년 말 5.3%보다 15%p(포인트) 가까이 급증했다. 지난해 ‘긍정적’ 전망이 2.6%였던 것과 달리 ‘긍정적’을 받은 곳은 한 곳도 없었다. 신용등급 BBB+인 LG화학, LG에너지솔루션, BBB인 한화토탈에너지스 모두 ‘부정적’ 신용전망이다. ‘BBB’로 강등될 가능성이 커진 것이다. BBB-의 포스코, SK이노베이션, SK지오센트릭도 ‘부정적’으로 평가 중이며, 두산밥캣(BB+)은 ‘부정적’ 워치리스트에 등재 중이다.

치솟는 달러도 부담을 주고 있다. 한 대형운용사 딜러는 “연초 효과를 기대하던 기업들도 환율 추가 상승과 금리 변동성이 확대될 여지가 크다고 판단하고 회사채 발행 일정을 중단하고 시장 상황을 관망 중”이라며“탄핵 정국이 길어지면 기업들의 자금 조달 부담도 늘어날 것”이라고 했다.

시장 여건이 나빠지면 회사채 시장의 양극화는 더 심화할 전망이다. 투자자가 신용등급 ‘A-’ 이상의 우량 회사채로만 수요가 몰릴 가능성이 커서다. 과거 시장에 나오기만 하면 고금리로 ‘완판’ 행진을 했던 ‘BBB+’ 등급의 회사채는 자금 조달에 어려움을 겪고 있다. ABL생명(후순위채)과 효성화학은 각각 1000억 원, 300억 원의 회사채를 발행하기 위해 수요예측을 했지만 단 한 건의 주문도 들어오지 않아 전액 미매각됐다.

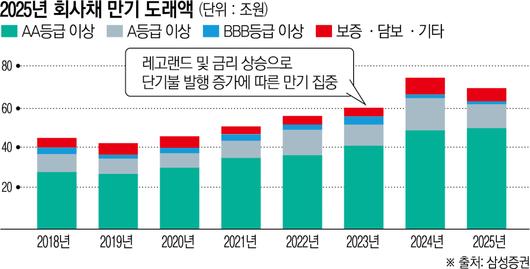

한편 내년에 기업들이 갚아야 할 회사채 만기 도래액은 68조 원 규모다.

[이투데이/정회인 기자 (hihello@etoday.co.kr)]

▶프리미엄 경제신문 이투데이 ▶비즈엔터

이투데이(www.etoday.co.kr), 무단전재 및 수집, 재배포금지

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.