DS투자증권 보고서

강태호 DS투자증권 연구원은 30일 “수출 비중이 역대 최고치에 도달함에 따라 방산 사업부문 이익률이 고공행진했다”고 진단했다.

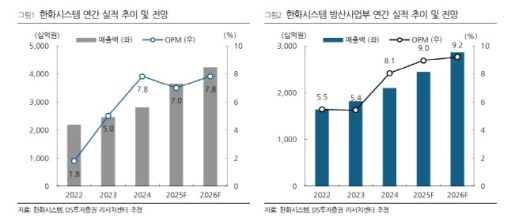

한화시스템은 1분기 매출 6901억원, 영업이익 582억원을 올렸다. 지난해 같은 기간보다 각각 26.8%, 27.9% 늘었다. 영업이익은 시장 기대치보다 32.9%나 높았다. 주목할 점은 수출 비중이 35%까지 치솟아 역대 1분기 기준 최대치를 경신한 점이다. 이는 방산 사업부에서 UAE·사우디 ‘천궁-II’, 폴란드 K2 전차 1차 수출이 본격 반영된 영향이다. 덕분에 방산 사업부 영업이익률(OPM)은 11.7%로 뛰었다.

강 연구원은 “천궁-II 수출 매출이 본격 인식되며 수익성 개선 효과가 2026년까지 이어질 것”이라고 짚었다. 연내 국내 양산사업 진행을 고려하면 올해 연간 수출 비중이 작년(18%)에 이어 23%까지 상승할 것으로 내다봤다.

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

최근 인수한 필리조선소도 눈길을 끈다. 1분기 영업손실 20억원을 기록했지만, 적자 폭이 줄었다. 이는 선제 충당금 반영 등 리스크 관리 덕분으로 분석된다.

현재 1~1.5척 동시 건조가 가능하며, 미국 해군(MRO 및 신조) 시장 진입에 따라 증설도 예상된다. 미국이 해군력 확장에 조선업 예산 337억달러(약 45조원)를 책정한 만큼 “정부 보조금 등으로 투자 부담은 제한될 것”이라는 평가다.

올해 한화시스템은 L-SAM MFR 양산, 수상함 전투체계 PBL, LAMD MFR 체계 개발, 철매3 MFR 체계 개발 등 굵직한 방산 신규 수주가 기대된다.

또 오스탈(Austal) 인수는 외국인 투자심의위원회(FIRB) 심의 단계로, 승인 가능성이 높다고 봤다. 인수가 마무리되면 미 함정 신조·정비(MRO) 시장에서 영향력이 확대될 전망이다. 올해 두 번째 SAR 위성 발사 등 우주·위성 사업도 착실히 준비 중이다.

DS투자증권은 한화시스템에 대해 투자의견 ‘매수’와 목표주가 4만8000원을 유지했다. 강 연구원은 “2026년 필리조선소 인수 효과, 수출 비중 확대라는 핵심 투자 포인트가 여전히 유효하다”고 밝혔다.

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.