국제금융센터, 12월 글로벌 리스크 워치

11월 위험자산 가격 조정 이어 AI 버블 우려 신규 진입

"AI 산업 내 투자·매출 순환구조…실적 부풀리기 우려"

버블 붕괴 '민스키 모멘트' 우려의 목소리도

|

(사진= AFP) |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

국제금융센터는 전날(4일) 발간한 월간 보고서인 ‘글로벌 리스크 워치’에서 이번달 주요 리스크 요인에 AI 버블 우려가 신규 진입했다고 밝혔다. 그동안은 투자 중심 구축 단계였으나 수익화 확인, 내재 리스크 등에 대한 점검 필요성이 증가하면서 시장 민감도가 높아졌다는 설명이다.

1위인 ‘위험자산 가격 조정’ 역시 미국 주식시장 상승세를 주도하고 있는 AI 관련주의 조정 가능성을 포함하고 있는 점을 고려하면 시장 내 AI 버블에 대한 경계감이 높다는 점을 알 수 있다.

국금센터는 AI 기업의 표면적인 밸류에이션 보다 △벤더 파이낸싱(공급자 금융) 위험 △공격적인 부채 발행 △투자수익률 예상치 실현 여부 △담보자산 가치 하락 리스크 등이 점검 대상이라고 짚었다.

|

(자료= 국제금융센터) |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

구체적으로는 “AI 산업 내 투자와 매출이 순환구조를 이루면서 실적 부풀리기 우려가 커지고 있다”며 “최근 2개월 간 오라클, 메타, 알파벳, 아마존 등 빅테크 4사는 AI 인프라 투자를 위해 총 880억달러 규모 회사채를 발행했다”고 덧붙였다.

김권식 국금센터 조기경보부장은 최근 다른 보고서에서 현재 AI 생태계의 벤더 파이낸싱에 대해 “MS, 구글, 아마존, 엔비디아 등의 빅테크가 오픈AI, 앤트로픽, 코어위브 등의 AI 스타트업에 제공한 투자금이 다시 투자사인 빅테크의 클라우드 서비스나 하드웨어 구매로 회귀하는 순환 자금 구조”라며 “투자금이 매출로 전환돼 실적을 과대평가하는 결과로 이어지고 있다”고 지적했다.

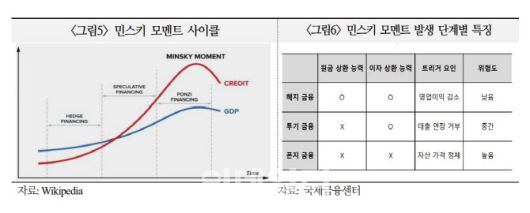

그는 “버블은 붕괴 이후 사후적으로 정의되므로, 현재 미국 주가 상승이 펀더멘털에 기반한 적정 수준인지, 비이성적 과열인지 판별하기 어렵다”면서 “버블의 형성·진행·붕괴 과정을 설명하는 ‘민스키 모멘트’ 관점에서 살펴볼 필요가 있다”고 봤다.

미 경제학자 하이먼 민스키(1919~1996)는 금융시장이 부채 누적에 따라 ‘헤지 금융→ 투기 금융→ 폰지 금융’의 3단계를 거쳐 붕괴(민스키 모멘트)에 이른다고 주장했다.

|

(자료= 국제금융센터) |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

김 부장은 “AI 기술의 혁신성은 분명하나, 부채 축적으로 인해 미국 증시는 민스키가 경고한 ‘투기 금융’ 단계에 진입했을 가능성이 있다”며 “민스키 모멘트의 발생 시점과 촉발 요인을 예단할 수는 없으나, 빅테크 기업들의 급격한 부채 확대와 벤더 파이낸싱 구조가 내포한 금융 취약성에 대한 경계가 필요하다”고 강조했다.

민스키 모멘트의 촉발 요인으로는 △AI 투자수익률 둔화 △담보 자산 가치 급락 △스타트업의 유동성 고갈 △고금리 장기화 △경기둔화 등을 꼽았다.

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.