명목은 '선행조건 미충족'이지만

항공업 재무구조 악화 부담 큰듯

사실상 포기 수순이라는 전망도

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

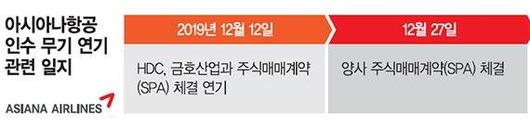

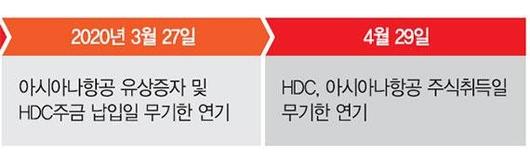

HDC현대산업개발이 아시아나항공 주식 취득예정 일정을 연기했다. 연기 시점을 명확하게 밝히지 않은 탓에 아시아나항공 인수가 무기한 연기될 것이란 전망이 나온다. 다만 HDC현산과 금호산업 측은 인수를 위한 선행조건이 충족되지 않은 탓에 인수를 연기한 것이라며 인수 포기설에는 선을 긋고 있다. HDC현산의 아시아나항공 인수가 연기되면서 아시아나의 경영 불확실성은 당분간 지속될 수밖에 없게 됐다.

29일 HDC현산은 공시를 통해 당초 4월 30일이던 아시아나항공 주식 취득예정일을 삭제, 변경했다. HDC현산 측은 "주식취득 완료일인 4월 30일을 지나게 돼 취득예정일을 계약서상의 문구로 바꾼 것일 뿐"이라며 "당초 계약서상 6가지 선행조건이 있었는데 이를 충족하지 못했기 때문에 일정을 연기했다"고 설명했다.

표면적으로 드러난 충족하지 못한 선행조건은 경쟁국의 기업결합 심사 승인이다. HDC현산은 승인을 받아야 하는 미국, 중국, 러시아, 카자흐스탄, 우즈베키스탄, 터키 등 해외 6개국 중 러시아로부터 기업결합 심사 승인을 받지 못한 상황이다. 이와 함께 HDC현산 관계자는 "밝힐 수 없는 충족하지 못한 선행조건도 있다"고 했다.

이 탓에 시장에선 코로나19 사태로 항공업계가 운항중단 등 직격탄을 맞으면서 아시아나 재무구조가 심각하게 악화되자 HDC현산이 아시아나항공 인수를 포기하기 위한 수순을 밟고 있는 것 아니냐는 전망도 나오고 있다.

지난해 12월 HDC현산은 아시아나 유상증자에 참여해 그 자금으로 KDB산업은행과 한국수출입은행 차입금 1조1700억원가량을 상환할 계획이었다. 하지만 HDC는 이달 초 예정이던 아시아나 유상증자를 연기한 데 이어 이달 하순 예정했던 회사채 발행계획도 중단했다.

여기에 HDC현산이 이날 공시를 통해 주식취득일을 별도로 명시하지 않았다는 점도 이런 전망에 무게를 더했다. 현산은 이날 공시를 통해 구주(금호산업 보유 아시아나항공 주식)의 경우 구주매매계약 제5조에서 정한 거래종결 선행조건이 모두 충족되는 날로부터 10일이 경과한 날 또는 당사자들이 달리 거래종결일로 합의하는 날로 변경했다. 신주(아시아나항공 유상증자로 발생하는 주식)는 신주인수계약 제4조에서 정한 거래종결 선행조건이 모두 충족되는 날로부터 10일이 경과한 날의 다음 날 또는 당사자들이 별도로 거래종결일로 합의하는 날의 다음 날로 정했다.

일각에선 HDC현산이 아시아나항공의 1·4분기 실적발표 후 구체적 인수조건을 제시할 것이란 전망도 나온다. 앞서 산은이 HDC현산에 구체적인 인수조건 변경안을 제시해 달라고 재차 요구했지만 HDC현산 측은 구체적인 조건을 언급하지 않았다. 이에 산은은 수출입은행과 함께 아시아나에 1조7000억원 규모의 지원 방침을 밝히는 등 HDC현산에 긍정적 신호를 보냈지만 현산은 여전히 묵묵부답이다. 여기에 아시아나항공이 HDC현산 측과 교감 없이 지난 22일 이사회를 통해 금호산업과 체결한 금호아시아나 브랜드 상표사용계약 연장을 한 것에 대해서도 불쾌하다는 반응을 보였다는 말이 나온다.

업계 한 관계자는 "코로나19 사태라는 예상치 못한 변수가 생기면서 아시아나항공 매각의 향배가 불투명해졌다"며 "향후 경기전망과 HDC현산·채권단 간 인수조건 협의 과정에 따라 매각 성패 여부가 갈릴 것"이라고 분석했다.

fact0514@fnnews.com 김용훈 기자

※ 저작권자 ⓒ 파이낸셜뉴스. 무단 전재-재배포 금지

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.