|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

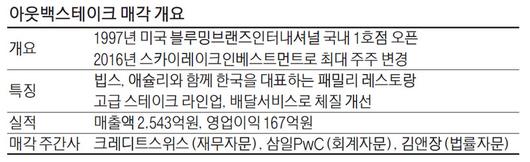

아웃백스테이크하우스 한국법인의 매각 작업이 순조롭게 진행되고 있다. 6곳 이상의 국내외 기업과 사모펀드(PEF)가 참여하며 인수 의향을 내비쳤다. 29일 투자은행(IB) 업계에 따르면 스카이레이크인베스트먼트는 이날 아웃백 경영권 매각을 위한 예비입찰을 진행했다. 6곳 이상의 국내외 기업과 PEF가 인수의향서를 제출했다. 매각 측은 조만간 적격인수후보군을 추린 뒤 실사 기회를 부여할 예정이다.

이번 거래는 크레디트스위스가 진두지휘하고 있다. 김앤장법률사무소는 법률 자문사, 삼일PwC는 회계 자문사로 각각 참여했다. 스카이레이크는 7월 초 본입찰을 진행한 뒤 우선협상대상자를 확정 지을 계획이다.

대기업보다는 국내외 사모펀드들의 참여도가 높았다. 앵커에퀴티파트너스와 TA어소시에이츠 등도 입찰에 합류한 것으로 전해진다. 앵커에퀴티는 지난해 CJ푸드빌의 투썸플레이스를, TA는 유니슨캐피탈이 보유했던 공차를 인수한 이력이 있다. 국내 식음료(F&B) 시장 이해도가 높은 후보군으로 평가받는다.

탄탄한 실적이 흥행의 배경으로 꼽힌다. 지난해 매출액은 2543억원, 영업이익은 167억원이었다. 스카이레이크가 인수했던 2016년에 비해 각각 1.3배, 6.4배 불어났다. 같은 기간 현금창출력을 뜻하는 상각전영업이익(EBITDA)도 101억원에서 262억원으로 2.6배 증가했다. 스테이크 라인업을 고급화하고 배달 서비스를 도입하며 사업 모델을 확장한 점도 인수후보군이 긍정적으로 받아들이는 분위기다. 특히 딜리버리 서비스는 코로나19 국면에서 아웃백 매출을 끌어올릴 것으로 예상되고 있다. 매각 측 희망가격은 2000억원 중반 정도로 전해진다. 이는 상각전영업이익 대비 약 10배 수준이다.

[진영태 기자 / 강우석 기자]

[ⓒ 매일경제 & mk.co.kr, 무단전재 및 재배포 금지]

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.