|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

지난해 코로나19 위기 속에서 빛났던 개인투자자들의 주식시장 참여가 올해는 연초부터 퇴직연금 시장에서도 돋보이고 있다. 동학개미운동 에너지가 원리금 보장 계좌에서 잠자는 퇴직연금을 깨워 투자로 이어지고 있다는 평가다. 수많은 전문가들은 에너지가 남아 있는 지금이 '퇴직연금 투자 시대를 여는 골든타임'이라고 입을 모은다.

동학개미운동을 겪은 20·30대 직장인들 사이에서는 최근 퇴직연금 운용이 하나의 추세로 자리를 잡아가고 있다. 가입자가 스스로 퇴직금을 운용할 수 없는 확정급여형(DB)을 채택했던 많은 기업이 지난해와 올해 초 확정기여형(DC)으로 전환한 것으로 알려졌다.

한 금융투자업계 관계자는 "자신의 퇴직연금이 방치되고 있다는 사실을 안 젊은 직원들이 회사에 DC형 도입을 요구하고 있다"며 "앞으로 많은 기업에서 DC형 전환이 늘어날 것으로 본다"고 말했다.

DB형과 달리 DC형은 가입자가 직접 퇴직연금을 국내외 주식형 펀드 등에 투자할 수 있다. 회사에서 선정한 퇴직연금 사업자 중 은행, 증권사 등 한 곳을 골라 퇴직연금 계좌를 만들면 된다. 직접 주식에 투자하는 건 허용되지 않는다. 퇴직연금을 주식에 투자하는 펀드로 운용하기 시작한 건 사실상 2021년이 원년이라고 봐도 무방하다. 작년에는 그동안 주식시장에서 팔기만 하던 개인이 사실상 처음으로 주식을 사서 어느 정도 수익을 거둔 해다.

올해는 그 에너지가 퇴직연금, 개인연금 등 그동안 잊혔던 자금이 펀드를 통해 주식시장에 본격 유입되기 시작한 해로 기록될 전망이다. 가계자산이 부동산에 편중된 문제도 작년과 올해를 거치면서 장기적으로 개선될 것으로 기대된다.

|

퇴직연금은 자본시장에서 가장 운용 기간이 긴 자금으로 장기투자에 적합하다. 방치하면 연 1% 수익도 거두기 어렵지만 좋은 주식형 펀드에 넣어두면 금리를 웃도는 안정적인 수익을 거둘 수 있다고 전문가들은 입을 모은다. 빚을 내서 투자할 때가 아니라 방치된 연금을 활용할 때라는 얘기도 적지 않다.

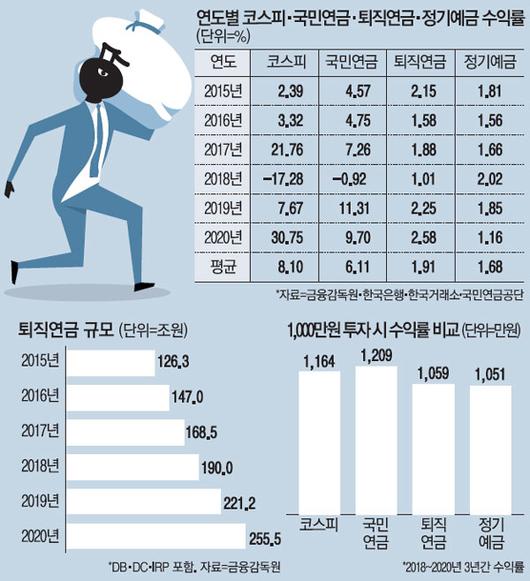

2018년 초 1000만원을 코스피에 투자했다면 작년 말 연금은 1160만원까지 불어났을 것이다. 이 기간 국민연금 수익률은 더 좋아서 원리금은 1200만원까지 늘어났을 것으로 보인다.

하지만 기존 방식대로 뒀다면 퇴직연금 자산 증가는 60만원에 그친다. 퇴직연금 보유·운용 기간이 20~30년 된다고 보면 주식형 펀드에 투자한 가입자와 그렇지 않은 가입자 간 수익 격차는 시간이 갈수록 커진다.

실제로 미국 DC형 퇴직연금으로 7000만명이 가입한 401k를 보면 절반 이상이 주식형 펀드에 투자되고 있다. 작년 3분기 기준 401k 총 규모는 6조5300억달러에 이른다. 이 중 40%인 2조6000억달러는 애플, 아마존, 구글 등 미국 국내 주식에 투자되고 있다.

미국 근로자들의 퇴직연금 자금이 미국 증시의 든든한 버팀목 역할을 하고 있다는 뜻이다.

'좋은 펀드를 쌀 때 사서 오래 투자해야 수익을 거둔다'는 펀드 투자자의 성공 방정식은 퇴직연금과 환상적인 호흡을 자랑한다. 위대한 기업의 주주가 돼 오래 함께해 부자가 되는 건 자본주의 시스템 아래 살고 있는 투자자들의 당연한 권리이자 의무라고 볼 수도 있다.

수익률도 좋다. 미국 노동부에서 지난 1월 발표한 통계를 보면 2009~2018년 10년간 401k 플랜의 연평균 수익률은 8.3%에 이른다. 1999~2018년 20년간 수익률은 4.7% 수준이다. 1999년 1000만원을 넣고 재투자를 했다면 2018년 말 연금은 2400만원까지 불어난다. 이 기간 예금 금리가 연평균 1%였다면 20년간 놔둬봐야 1200만원밖에 되지 않는다.

퇴직연금 투자 시대 출발점에서 투자자들은 수익률도 중요하지만 세금 문제를 잘 살펴봐야 한다.

결론적으로 해외 펀드에 투자하는 게 세제상 가장 유리하다.

일반 계좌로 해외 주식형 펀드에 가입할 경우 매매 차익에 대해 세금 15.4%가 부과된다. 하지만 연금 계좌로 운용할 경우 연금을 수령할 때까지 과세가 이연되고, 연금으로 나눠서 받으면 3.3~5.5%의 낮은 세율을 적용받는다. 금융소득 종합과세 대상에서도 제외된다.

퇴직연금 투자는 이제 시작이다. 여전히 250조원에 달하는 퇴직연금 중 200조원은 연 1%도 안 되는 계좌에 방치된 상태다.

퇴직연금 가입자인 직장인들은 엄청난 기회비용을 부담하고 있다. 기회비용은 퇴직연금이 쌓일수록 눈덩이처럼 불어난다.

DC형 퇴직연금 가입자가 일정 기간 적립금 운용 지시를 내리지 않고 방치하면 사전에 지정한 펀드 등으로 운용해주는 '디폴트 옵션' 도입은 국회 상임위원회 문턱을 넘지 못하고 있다.

소득공제(세액공제) 한도도 수년째 제자리다. 연금 선진국 미국은 기본 소득공제 한도를 2014~2015년 1만7500달러에서 2016~2017년 1만8000달러, 2018년 1만8500달러, 2019년 1만9000달러, 2020~2021년 1만9500달러 등으로 해마다 올리고 있다.

반면, 우리나라는 2015년부터 줄곧 700만원 한도를 유지하고 있어 퇴직연금을 통한 공모펀드 활성화 효과를 거두지 못하는 실정이다.

소비자는 연금사업자들이 지정한 펀드만 가입할 수 있다. 업계 일각에서는 소비자가 원하는 펀드에 가입할 수 있도록 구조를 바꿔야 한다는 지적이 나온다. 소비자가 직접 자산운용사와 만나는 '대한민국 연금자산운용 박람회' 개최의 필요성도 제기된다.

[ⓒ 매일경제 & mk.co.kr, 무단전재 및 재배포 금지]

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.