|

(출처=하나금융투자) |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

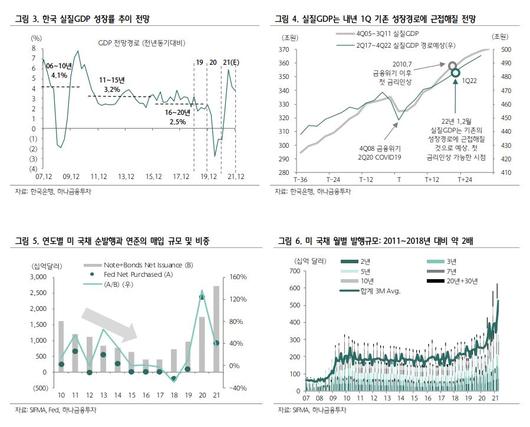

하나금융투자는 27일 예정된 5월 금통위가 기준금리를 0.50%로 만장일치 동결하고 올해 경제성장률과 물가는 3% 후반, 1% 중후반으로 상향할 것으로 전망했다. 미국 연방준비제도(연준, Fed)는 높은 물가에도 테이퍼링(자산매입축소) 실행이 어려울 것으로 내다봤다.

이미선 하나금융투자 연구원은 “지난 2월 경제전망에서 한은은 올해와 내년 경제성장률을 3.0%ㆍ2.5%, 소비자물가 상승률을 1.3%ㆍ1.4%로 전망한 바 있다”면서 “이번 수정전망에서는 올해 수치와 함께 내년 전망을 어느 정도 상향할 것인지에 관심이 쏠릴 것”이라고 말했다.

이어 이 연구원은 “올해 성장률을 3% 후반으로 수정하고 내년도 3% 내외로 높인다면 견조한 성장세가 이어지는 경로이기 때문에 통화완화 정도를 축소해야 한다는 주장이 더욱 힘을 얻게 될 것”이라면서 “하나금융투자는 올해 국내경제가 4% 성장하고 물가는 연간 1.8~1.9% 상승할 것으로 예상한다”고 판단했다.

이에 따라 내년 1, 2월 중 25bp(1bp=0.01%) 금리 인상을 전망했다. 5월 국내 소비자물가는 전년 대비 2.7~2.8% 기록할 것으로 예상하며 2% 후반대의 높은 물가가 7월경까지 이어질 것으로 내다봤다.

이 연구원은 “과거 좀처럼 보지 못했던 2% 후반대의 물가상승이 수개월 이어지면서 한은 기대 인플레는 상승추세가 이어질 것”이라고 설명했다.

4월 연방공개시장위원회(FOMC) 의사록에서는 테이퍼링 논의 가능성이 처음 언급됐다. 그러나 높은 인플레가 일시적이라는 연준 의장과 부의장의 입장은 바뀌지 않은 것으로 해석했다.

이 연구원은 “연준이 높은 인플레에 인내심을 보이는 이유는 인플레에 대한 대중의 기대를 서서히 높이려는 목적일 수 있다”면서 “이는 물가 목표치를 2% 이상으로 높이겠다는 연준의 중장기 목표 달성에 도움이 되고, 연준은 지난 8년여간의 경험을 통해 연준의 물가 목표치 설정이 대중의 인플레 기대 형성에 영향을 미친다는 점을 알고 있기 때문”이라고 분석했다.

또 다른 측면은 현재 연준이 독립적으로 국채매입 규모를 줄이는 것이 현실적으로 어려워졌기 때문이라는 판단이 나온다. 과거 양적완화(QE)는 장기금리를 인위적으로 낮추어 경기를 부양하려는 목적이었지만 코로나 이후 연준의 국채 매입은 QE보다는 사실상 부채의 화폐화(Debt Monetization)의 성격을 더 띠고 있어서다.

이 연구원은 “대폭 늘어난 국채발행을 연준이 매입해주지 않는다면 금리상승을 막기 어려워졌다”면서 “화폐화(Monetization) 규모가 커질수록 중앙은행이 독립적으로 매입 규모를 줄이기 어렵다”고 말했다.

이어 그는 “결국 현 상황에서는 연준이 테이퍼링에 나서지 않고 국채매입을 지속할 경우 중앙은행이 금리 상단을 막아주는 역할은 하지만 이 상태가 장기간 지속한다면 통화가치 하락 우려로 인플레이션과 금리상승 압력을 피하기 어렵다”면서 “하반기 만약 연준의 테이퍼링 신호가 제공되지 않고 미 정부의 보조금 연장 등 재정확장 기조가 이어지면 이는 화폐화의 연장으로 봐야 하며 투자자들은 통화가치 하락에 따른 인플레 가능성에 대비해야 할 것”이라고 조언했다.

[이투데이/손엄지 기자(eom@etoday.co.kr)]

▶프리미엄 경제신문 이투데이 ▶비즈엔터

이투데이(www.etoday.co.kr), 무단전재 및 수집, 재배포금지

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.