누적 순익 2.2조 ‘역대 최대’…비이자부문 호조

“M&A 여력 충분…중형증권사 인수 무리 없어”

|

▲사 진: 손태승 우리금융그룹 회장 |

[한국금융신문 한아란 기자]

우리금융그룹이 지주사 전환 이후 분기 기준 역대 최대실적을 썼다. 3분기 누적으로는 순이익 2조원을 돌파하는 데 성공했다. 중소기업 대출을 중심으로 이자이익이 늘어난 데다 비이자이익도 급증한 결과다. 손태승 회장은 호실적과 완전민영화 탄력을 기반으로 내년부터 적극적인 비은행 포트폴리오 확충에 나설 계획이다. 특히 내부등급법 승인 후 생길 여력으로 증권사를 우선순위에 둔 인수합병(M&A)에 적극적으로 나서기로 했다. 이를 통해 종합금융그룹으로서의 면모를 갖춘다는 계획이다.

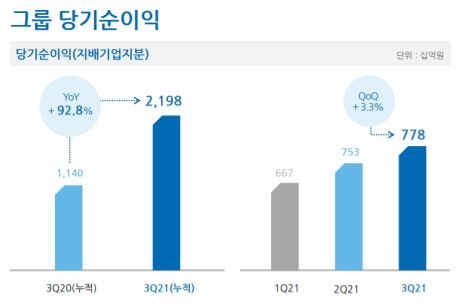

우리금융은 올 3분기 당기순이익(지배지분 기준)이 전분기(7526억원)보다 3.45% 증가한 7786억원으로 집계됐다고 25일 공시했다. 전년 동기(4802억원) 대비로는 62.13% 늘었다. 2019년 지주사 전환 이후 분기 기준 최대실적을 전분기에 이어 재차 갱신했다. 3분기 누적 기준 당기순이익은 전년 동기 대비 92.7% 늘어난 2조1983억원으로 역시 역대 최대실적이다.

우리금융은 “지주 전환 이후 지속된 수익기반 확대 전략과 성공적인 건전성 및 비용 관리의 결과”라며 ”3분기 들어 순이자마진(NIM) 개선세는 일시 정체됐으나 이자이익과 비이자이익의 고른 성장과 적극적인 대손비용 관리 등으로 3분기 만에 2조원을 초과하는 역대 최대 실적을 거양했다“고 밝혔다.

|

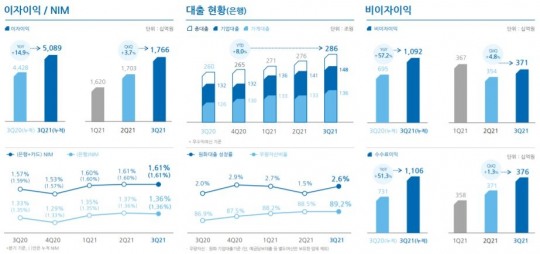

이자이익과 비이자이익을 합한 순영업수익은 3분기 누적 6조1804억원으로 전년 동기 대비 20.6% 증가했다. 이자이익은 중소기업 중심의 대출성장과 핵심 저비용성 예금의 증가로 수익구조가 개선되며 5조885억원을 기록했다. 전년 동기 대비 14.9% 늘어난 수준이다. 이성욱 우리금융 재무담당 전무(CFO)는 이날 3분기 실적발표 컨퍼런스콜에서 “중소기업 대출은 전년 말 대비 13.5% 증가한 109조원을 기록해 작년에 이어 두 자릿수 성장을 이어갔다”고 설명했다.

우리은행의 중소기업 대출은 3분기 말 기준 108조8010억원으로 지난해 말보다 13.5% 늘었다. 법인대출이 56조2070억원, 개인사업자(소호) 대출이 52조5940억원으로 각각 17.5%, 9.6% 증가했다. 가계대출은 135조6980억원으로 4.0% 늘었다. 담보대출이 106조4000억원으로 4.7% 불었고 신용대출은 29조2980억원으로 1.6% 확대됐다. 3분기 그룹 순이자마진(NIM)은 1.61% 전분기와 같은 수준을 유지했다.

비이자이익은 1조919억원으로 전년 같은 기간보다 57.2% 증가하며 호실적을 이끌었다. 자회사 편입 효과에 더해 기업투자금융(CIB) 역량 강화에 따른 IB 부분 손익과 신탁 관련 수수료 등 핵심 수수료 이익의 증가 등의 영향이라고 우리금융 측은 설명했다. 주요 자회사별 순이익은 우리은행 1조9867억원, 우리카드 1746억원, ▲우리종합금융 665억원 ▲우리자산신탁 327억원 등이다. 지난해 새로 편입한 우리금융캐피탈(1287억원)과 우리금융저축은행(138억원)도 그룹 실적 성장을 뒷받침했다.

|

자산건전성 지표도 양호한 수준을 기록했다. 3분기 말 기준 고정이하여신(NPL) 비율 0.31%, 연체율은 0.24%로 전년 말 대비 각각 0.11%포인트, 0.03%포인트 하락했다. 우량자산비율과 NPL커버리지비율은 각각 89.2%, 177.5%였다. 이 전무는 “미래 경기 불확실성에 적극 대비해 우량자산 중심의 성장 정책 거듭한 결과”라며 “우량자산비율 89%는 내부 관리 목표를 상회하는 수준”이라고 말했다. 비용 효율성 개선 노력으로 그룹 판매관리비용률은 전년 동기 대비 7.3%포인트 감소한 45.2%를 기록했다.

우리금융은 내부등급법 승인 후 적극적인 M&A로 비은행 포트폴리오를 확충한다는 계획이다. 우리금융은 지난해 6월 말 금융감독원으로부터 내부등급법 변경을 부분 승인받고 최종 승인 막바지 작업을 진행 중이다. 이달 중 승인 여부가 확정될 예정이다. 내부등급법은 은행의 위험가중자산(RWA)을 산출할 때 금융지주나 은행이 자체 개발한 신용평가 모델을 활용하는 방식이다. 내부등급법을 적용하면 표준등급법보다 RWA가 적게 잡히고 보통주자본비율(CET1) 개선 효과를 볼 수 있다.

우리금융은 내부등급법 승인 후 보통주자본비율이 3분기 말 현재 10.1%에서 11.4%까지 높아질 것으로 보고 있다. 이 전무는 “내부등급법이 승인되면 자본 규모는 2조원 정도 늘어나고, 위험가중자산 규모는 20조원 정도 추가 흡수가 가능해져 M&A 여력이 커질 것”이라며 “현재 종합금융그룹으로서의 포트폴리오 라인업이 미완성된 상태이기 때문에 증권사 인수와 벤처캐피탈, 부실채권(NPL) 전문회사 설립 등을 검토하고 있다”고 말했다.

우리금융의 M&A 최우선 순위는 증권사다. 이 전무는 “기존 은행과도 가장 시너지가 많이 날 수 있는 부분은 증권사”라며 “현재 증권사 매물이 품귀 현상이라 시장에 잘 있지는 않지만 나오면 제일 먼저 인수를 추진할 계획이다. 중형 증권사 정도는 무리 없이 인수 가능하다고 판단된다”고 말했다. 다만 “대형 증권사의 경우 위험자산 규모가 30~40조원 정도 되는데, 매물로 나올 경우 추가 자본확충이 필요한 만큼 사전에 충분히 준비해 가능하도록 만들겠다”고 덧붙였다.

연내 완전민영화를 앞둔 우리금융은 실적 개선세와 추가 M&A로 기업가치를 더 끌어올릴 방침이다. 정부는 현재 예금보험공사가 보유 중인 우리금융 지분 15.13% 중 최대 10%를 매각하는 작업을 진행 중이다. 매각이 완료되면 예보 보유지분은 5.13%로 떨어져 민간주주가 최대주주로 올라서게 된다. 지난 8일 마감한 투자의향서(LOI) 접수에는 총 18곳이 몰린 바 있다. 정부는 다음달 중 낙찰자를 선정해 연내 매각 절차를 마칠 계획이다.

이 전무는 "이번 지분 매각으로 4% 이상 지분을 취득한 주주에게는 사외이사 후보 추천권이 부여돼 이사회 구성 및 다양성이 강화되면서 지배구조가 한층 안정적이게 되고 우리금융 주가의 디스카운트 요인이었던 오버행 리스크도 해소될 것으로 기대된다“며 “잔여지분 매각이 성공적으로 마무리될 경우 우리금융그룹의 기업가치는 더욱 상승할 것”이라고 내다봤다.

한아란 기자 aran@fntimes.com

데일리 금융경제뉴스 FNTIMES - 저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

Copyright ⓒ 한국금융신문 & FNTIMES.com

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.