|

서울의 한 은행에 주택담보대출 상품과 고정금리 주택담보대출 관련 현수막이 붙어 있는 모습. [연합] |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

[헤럴드경제=홍승희 기자] #. 신도시에 8억원짜리 아파트를 계약한 직장인 K(39)씨는 특례보금자리론을 통해 대출을 받으려다 최근 카카오뱅크와 케이뱅크 앱을 다운받아 주택담보대출 조건을 조회해보고 있다. 저소득청년·사회적배려층·신혼부부도 아닌 K씨는 특례보금자리론을 받으면 4%대 금리로 대출을 받아야 하지만 인터넷은행을 조회해보니 같은 한도에 3%대 대출이 가능하다고 나왔다. K씨는 “전 은행권의 중도상환수수료도 폐지되는 분위기라 그냥 인터넷은행을 이용할 예정”이라고 말했다.

은행권 주담대 금리가 3%대에 진입했다. 특히 중도상환수수료 면제 등 각종 혜택을 부여하면서 정책모기지보다 시중·인터넷은행에서 대출을 받는 게 더 유리하다는 이야기가 나온다. 이에 정책모기지의 대표격인 특레보금자리론 금리에 이목이 쏠리고 있다.

시중은행·인뱅 고정형 주담대 3% 진입

29일 금융권에 따르면 주택금융공사(주금공)는 이르면 이날 금리조정심의회를 열고 내달 특례보금자리론의 금리를 결정·발표할 예정이다.

앞서 주금공은 해당 상품이 출시된 지 약 한 달만인 지난 2월 24일 3월 특레보금자리론 금리를 동결했다. 당시 주금공 관계자는 “2월 초 대비 국고채 5년물 금리가 40bp 넘게 올라 공사의 재원 조달비용이 크게 상승했지만 서민·실수요자의 금융비용 경감을 위해 금리를 동결하기로 했다”고 설명했다. 특례보금자리론은 주택저당증권(MBS)를 발행해 재원을 조달하는데, MBS는 국고채 5년물의 금리 변동을 반영해 해당 금리의 향방이 특례보금자리론 금리에도 영향을 끼친다.

|

두 번째 금리 결정을 앞둔 현재 주금공은 금리 인하 압박을 받고 있다. 국고채 5년물 금리가 지난 2월 초 수준으로 돌아왔기 때문이다. 금융투자협회 채권정보센터에 따르면 지난 24일 국고채 5년물 금리는 3.165%까지 떨어져 지난 2월 24일(3.567%) 대비 40bp 하락했다. |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

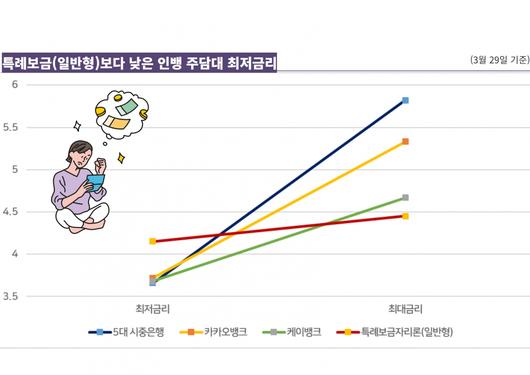

국고채 금리의 감소세는 이전 수준이지만, 인터넷은행 등 시장 상품의 금리 인하 속도는 그 어느 때보다 빠른 탓에 특례보금자리론은 더 큰 기대감을 받고 있다. 이날 기준 케이뱅크의 고정형 주담대 금리는 3.68~4.67%에 해당한다. 카카오뱅크 역시 3.719~5.33%이다. 금융당국발 ‘금리인하’ 기조 속에 카카오뱅크와 케이뱅크는 가장 먼저 금리 인하를 단행해 주담대 금리가 3%대에 진입했다.

시중은행 역시 금리 인하 행렬에 동참하고 있다. 이날 기준 국내 5대 시중은행(KB국민·하나·우리·신한·농협)의 고정형(혼합형) 주택담보대출 금리는 3.66~5.82%에 해당한다. 특히 국민은행과 농협은행이 고정형 주담대를 3%대로 낮추며 금리인하를 유인하고 있다. 최근 이복현 금융감독원장이 하나은행을 시작으로 국민은행, 신한은행 등 시중은행을 차례로 순회하며 상생금융안을 촉구한 효과다. 이 원장은 오는 30일엔 우리은행을 방문할 예정이다.

“우대형 조건 안 되면 인뱅이 낫겟네” 실수요자들 관망 시작

|

특레보금자리론 금리[금융위원회·주금공 제공] |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

이에 실수요자들 사이에서는 특례보금자리론의 금리를 숨죽이고 지켜보는 분위기가 감지된다. 특히 신혼부부나 사회적배려층 등 우대형 조건에 해당하지 않는 이들은 특례보금자리론의 향후 금리 행방과 시중은행의 금리인하 행렬을 관망하고 있다.

실제 특례보금자리론의 일반형·우대형 금리를 따져보면, 일반형의 경우 받을 수 있는 최저금리는 4.15%다. 우대형의 경우 저소득청년, 사회적배려층, 신혼가구, 미분양주택 모두 중복으로 혜택을 받아야 3.25% 최저금리를 받을 수 있다.

특히 특례보금자리론의 비교우위를 만들었던 ‘중도상환수수료 면제’ 역시 최근 은행권에서 새로운 상생금융안으로 떠오르고 있다. 실제 카카오뱅크의 경우 주담대 상품이 출시된 지난해 초부터 올해 6월까지 중도상환수수료를 면제하고 있다. 일정 기간 단위로 연장하면서 면제 정책을 지속 운영해오고 있다는 설명이다.

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

hss@heraldcorp.com

Copyright ⓒ 헤럴드경제 All Rights Reserved.

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.