|

종합부동산세 합산배제 신고제도. 자료:국세청 |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

[파이낸셜뉴스] 윤석열 정부 들어서 기세가 꺾였지만 종합부동산세는 여전히 부담되는 세금이다. 올해 종부세 고지서는 오는 11월22일께 발송되고 납부기간은 12월1일부터 15일까지다. 국세청은 세금고지에 앞서 이달말까지 합산배제 및 과세특례 신고를 받는다. 합산배제, 과세특례 신고를 기한 내 해 두면 12월에 별도의 세액 계산 및 신고 없이 납부만 하면 된다. 임대사업 등록을 하지 않아서 합산배제를 못 받거나, 일시적 2주택 특례 조건을 만족하지 못해 종부세를 부과받는 실수사례가 있다고 국세청은 설명했다.

10년 임대 주택…"종부세 과세 않는다"

종부세 부과 때 주택수 합산에서 배제되는 주택의 대상은 명확하다.

과세기준인 올 6월1일 현재 실제 주택을 임대하고 있다면 합산배제 신고 종료일(올해는 9월30일)까지 지방자치단체와 세무서에 각각 등록해야 합산배제를 적용받을 수 있다. 단 공시가격 등 일정 요건을 충족해야 한다. 주택을 임대하고 있더라도 임대사업자 등록 말소 이후부터는 합산배제를 적용받을 수 없다

10년 의무임대기간도 조건이다. 임대사업자로 등록하기 이전에 임대한 기간은 의무임대기간에 포함되지 않는다. 기존 임대주택을 포괄양수한 경우, 전 임대사업자가 임대한 기간도 포함되지 않는다는 사실을 알아야 한다.

여기에다 임대료 인상도 5% 이내에 해야 한다는 조건도 만족시켜야 한다.

사원용 주택도 합산배제 대상이다. 단 공시가격 6억원 이하 또는 85㎡ 이하, 임대보증금이 주택 공시가격의 10% 이하 등의 조건이 있다.

지난해와 달라진 합산배제는 지분 적립형 분양주택이나 CR리츠(기업구조조정부동산투자회사)가 매입하는 지방 미분양 주택은 아예 종부세 부과 대상에서 빠진다는 것이다.

지분 적립형 분양주택이란 공공주택 사업자가 공급하는 공공분양 주택으로, 주택 지분을 20~30년 간 분할해 공급하는 주택이다. CR리츠 매입 지방 미분양주택이란 CR리츠가 올 3월부터 내년 12월31일까지 취득한 수도권 밖 미분양 주택이다. 한시적으로 합산배제가 가능하다.

|

종합부동산세 세율 적용 때 주택수 산정 제외 특례. 자료:국세청 |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

인천 강화에 1채 더…"1세대1주택자 특례"

매년 9월은 주택분 종부세 특례의 달이다. 합산배제, 1세대1주택자, 세율적용 특례 등을 잘 살펴야 한다.

종부세는 6월 1일 현재 인별로 보유한 주택의 공시가 합계 중 9억원(1세대 1주택자 단독명의는 12억원)의 기본공제 초과분에 대해 과세된다. 공시가 합계와 세율(3주택부터 중과) 판단 시의 주택 수는 개인별로 세지만, 1세대1주택자 여부는 세대별 주택 수를 합산해 판단한다.

세대별 주택 수에서 주의해야 할 부분은 지방 저가주택과 상속주택, 부부공동명의 주택, 일시적 2주택 등이다.

지방 저가주택은 보유해도 주택수 산정 특례를 받을 수 있다. 다만 공시가격 3억원 이하인 주택 1채여야 한다. 수도권 밖 광역시·특별자치시의 군·읍·면 지역 주택은 가능하다. 수도권 밖 도·제주도는 모두 가능하다. 하지만 수도권은 인천 강화·옹진군, 경기 연천군 소재 지방주택만 가능하다. 수도권으로 분류되지만 인구감소지역이면서 접경지역이라는 특성 때문이다.

상속주택도 주택 수에서 제외된다. 상속 후 5년이 안 지났거나 지분 40% 이하 또는 공시가 6억원(비수도권 3억원) 이하인 상속주택이어야 한다. 과세기준일인 6월1일 현재 기준이다.

'일시적 2주택자'도 1세대 1주택자와 같이 공제액을 12억원으로 늘려준다. 일시적 2주택은 1세대 1주택자가 기존 주택을 양도하기 전 신규 주택을 대체 취득해 일시적으로 2주택이 된 경우다. 단 신규 주택 취득일로부터 3년 이내 기존 주택을 양도할 것 등이 조건이다.

|

부부 공동명의 1주택자 특례. 자료:국세청 |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

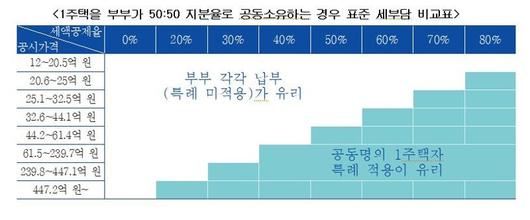

부부공동명의 특례…"홈택스 계산 후 선택"

부부 공동명의 1주택자 특례도 있다. 1세대1주택자 단독명의는 기본공제가 9억원이 아니라 12억원으로 60세 이상 고령 및 5년 이상 장기 보유한 경우 최대 80% 세액공제 혜택을 볼 수 있다. 부부 공동명의에 한해 단독명의처럼 이 혜택을 적용해주는 특례다. 따라서 공동명의로서 인별로 9억원씩 부부 합계 총 18억원의 공제를 받을지 또는 단독명의로 12억원 기본공제에 세액공제까지 적용할 지를 택할 수 있다. 홈택스 종부세 모의계산 서비스 등을 활용해 유불리 여부를 검토한 후 신청하면 된다.

올해 신설된 세율 적용 특례도 주목해야 한다. 세율 적용 때 주택 수 산정에서 빼 준다는 것이다.

소형 신축 주택(아파트는 제외)에 대한 종부세 감면 특례가 있다. 올 1월 10일 이후 준공된 소형 주택(전용면적 60㎡ 이하, 취득가 6억원 이하)은 종부세 세율을 결정짓는 주택 숫자에서 빼고 계산한다.

종부세는 3주택 이상일 경우 일반 세율(0.5~2.7%)보다 높은 중과세 세율(0.5~5%)이 적용된다. 그런데 주택을 3채 갖고 있어도 그 중 하나가 소형 신축 주택이라면 2주택자로 간주해 '일반 세율'을 적용한다는 것이다.

지방에서 준공 후 미분양된 주택(전용면적 85㎡ 이하, 취득가 6억원 이하)도 마찬가지로 세율을 결정하는 주택 수에서 빼고 계산한다.

다만 소형신축주택, 준공후 미분양 주택 특례는 올 1월10일부터 내년 12월31일까지 취득하는 조건이다.

mirror@fnnews.com 김규성 기자

Copyrightⓒ 파이낸셜뉴스. 무단전재 및 재배포 금지.

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.