ICR·무보증사채 신용등급은 'AA+' 유지

"유상증자 계획 철회로 재무 부담 커져"

한기평은 20일 고려아연 기업신용등급(ICR)과 무보증사채 신용등급을 ‘AA+’로 유지하지만 부정적 검토 대상에 등록한다고 밝혔다.

고려아연은 지난달 30일 유상증자 계획을 발표했다. 하지만 금융 당국에서 증권신고서(지분증권) 심사결과로 지난 6일 정정신고서 제출을 요구했고, 이어 13일 유상증자 계획을 전면 철회했다.

신은섭 선임연구원은 “이번 유상증자 계획 철회로 지난달 자기주식 공개매수를 위한 1조8000억원의 자금 유출이 고스란히 재무 부담으로 얹어졌다”면서 “이는 단기간 내 재무부담으로 작용할 것”이라고 설명했다.

|

[이데일리 김일환 기자] |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

고려아연은 공개매수로 취득한 자기주식 전량을 적법한 절차를 거쳐 소각할 예정이며, 추후 이사회에서 소각 예정일을 결정할 계획이다. 기존 보유하고 있던 한화(000880) 주식 전량(543만6380주)을 한화에너지에 약 1519억원에 매각하는 등 재무부담 경감 방안을 강구하고 있지만 그 수준이 미미하다는 지적이다.

지난 9월말 기준 3170억원이던 순차입금 규모는 약 1조9800억원까지 확대될 전망이다. 이에 따른 부채비율은 73.6% 수준으로 상승하고 순차입금/상각 전 영업이익(EBITDA) 지표도 1.7배로 증가했다.

신 선임연구원은 “이는 현재 설정된 등급 하향요인을 훨씬 상회할 것”이라면서 “고려아연 신용도 근간인 실질적 무차입상태의 매우 우수한 재무안정성이 단기간 내 급격히 저하되면서 향후 자기주식 취득에 따른 재무부담을 상당 부분 경감시킬 수 잇는 실효성 있는 대안이 제시되고 원활한 이행이 이뤄지지 못할 경우 신용등급 하향 가능성이 높다”고 분석했다.

한기평은 추가 모니터링 요인으로 △경영권 분쟁 과정에서 추가 재무부담 △경영권 최종 소재 및 안정화 여부 △향후 배당정책, 중·장기 사업 및 투자 방향성 등을 꼽았다.

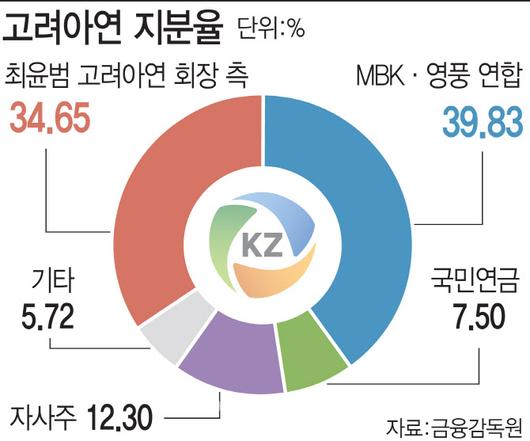

MBK와 영풍 측은 고려아연 총 발행주식수 대비 38.47%의 지분을 확보하고 장내매수로 1.36%를 추가로 매입하면서 총 39.83%지분을 보유하고 있다. 신 선임연구원은 “양측 지분 차이는 크지 않아 지분 확보 경쟁이 이어질 것”이라면서 “MBK와 영풍 측이 경영권을 확보한다면 공개매수를 위해 조달한 인수금융에 대한 상환부담이 전이되고 주주 불확실성이 확대될 여지가 있다”고 내다봤다.

이밖에 지배구조 관련 불확실성에 지속적으로 노출되면서 사업안정성이 약화될 가능성도 배제할 수 없다고 봤다.

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.