|

자료: 유안타증권 |

[한국금융신문 장태민 기자]

유안타증권은 1일 "최근 발표된 채안펀드 등 당국의 안정화 조치가 향후 6개월간 회사채, 여전채, CP 시장을 안정화 시키는 규모로 충분해 보인다"고 진단했다.

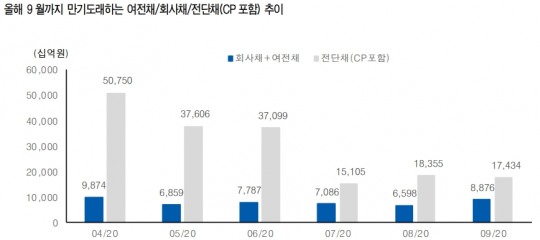

민동원 연구원은 "A0이하 여전채, BBB+이하 회사채, A2-이하 CP(전단채 포함) 등의 향후 6개월간 만기도래 규모는 12.6조원 수준"이라며 이같이 밝혔다.

채안펀드 등의 금액을 감안할 때 양적으로 유동성 경색 문제를 완화시키기에 충분하다는 것이다.

금융당국은 최근 채권안정화펀드 10+10조원, 회사채 신속인수제도(2.2조원), 회사채 차환발행 지원 (1.9조원), 콜시장 규제 완화 등 다양한 대응책을 내놓은 상태다.

민 연구원의 분석을 보면 2020년 중(4월~9월) 만기도래하는 캐피탈채 중 A0등급 이하 채권은 전체 캐피탈채 대비 8.3%, 금액으로는 1조 2,000억원 수준이다. BBB+등급이하 회사채 대비 비중은 약 5%, 금액으로는 1조 2,500억원 수준이다. 또 A2-이하 CP/전단채의 만기 도래 규모는 10조 1,200억원 수준이다. 취약한 신용채권과 CP를 12조원 남짓한 수준으로 볼 수 있다는 것이다.

민 연구원은 그러나 향후 기업들의 상황이 더 악화될 수 있다는 점을 유념해야 한다고 조언했다.

그는 "향후 크레딧 시장에서 신용평가사들의 레이팅 액션도 중요 변수"라며 "최근 국내 신용평가사들의 신용등급 상하향배율(Up/Down Ratio)을 보면, 2019년의 경우 0.57배(한국기업평가) 및 0.67배(한국신용평가) 등 신용등급 하향기업이 상향기업 대비 많다"고 지적했다.

특히 코로나19 사태가 장기화될 경우 이러한 성향은 가속화 될 것으로 내다봤다.

그는 "신용등급 A-에서 BBB+로 하향되는 한국판 ‘폴른 엔젤’ 경계감도 높아질 가능성이 있다. 따라서 A등급대(A+~A-)에 위치한 기업들 및 일부 한계기업들의 신용등급 변동이 향후 국내 크레딧 시장을 예측하는 데 중요한 변수 중 하나가 될 것"이라고 덧붙였다.

장태민 기자 chang@fntimes.com

데일리 금융경제뉴스 FNTIMES - 저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

Copyright ⓒ 한국금융신문 & FNTIMES.com

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.