공모가 1만2250원 아래서 거래

FI 엑시트 위한 상장 부각 ‘헛물’

대주주 보호예수기간 확대 방어

승계 위한 그룹차원 지원도 기대

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

한화그룹 승계의 핵심 키가 될 한화시스템이 상장일 초반 기대와 다르게 부진한 모습을 보였다. 한화시스템의 시가총액이 향후 승계과정에서 오너 일가의 지배력을 좌우할 것으로 보이는 만큼 주가 향배에 관심이 모아진다.

13일 상장일 장 초반 한화시스템 주가는 공모가(1만2250원) 보다 650원(5.3%) 낮은 1만1600원에 거래를 시작했다. 이후 주가는 상승세를 보였지만 이내 꺾이며 1만1200원까지 하락하기도 했다.

한화시스템의 부진은 기관 수요예측에서 이미 예고됐다. 기관 수요예측 결과 밴드 하단인 1만 2250원을 공모가로 확정했다. 주가수익비율(PER) 11.7배로 방위산업과 ICT 업종 평균 대비 낮은 수준이다. 전체 건수 절반이 넘는 390건(54.24%)이 밴드 하단 미만이나 하위 75%~100%에 몰렸다. 게다가 수요예측에 참여한 기관 중 의무보유를 확약한 비율 역시 건수 대비 0.28%(수량 대비 4.24%)로 낮았다.

IB업계 관계자는 “낮은 밸류에이션에도 불구하고 헬리오스에스앤씨(스틱인베스트먼트)의 구주매출 물량이 공모 규모의 75%를 차지하는 등 기업 가치보다 재무적투자자(FI)의 엑시트에 방점이 찍힌 상장이라는 점이 부각된 결과로 보인다”고 설명했다.

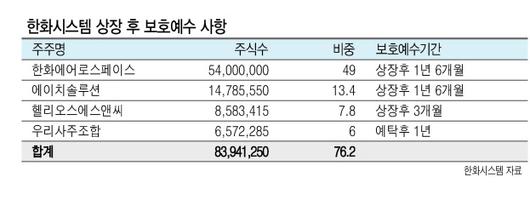

앞서 한화그룹 측은 이같은 우려를 불식하기 위해 최대주주인 한화에어로스페이스와 2대주주인 에이치솔루션의 보호예수기간을 상장 후 1년 6개월로 잡았다. 상장 규정 상 최대주주의 의무 보호예수기간은 6개월이고 2대주주에게는 의무적인 보호예수기간이 없다. 그럼에도 자발적으로 최대주주와 오너 일가가 소유한 2대주주가 규정의 3배 기간 동안 주식을 팔지 않겠다는 메시지를 보내며 투자자들을 안심시키려 한 것이다.

한화시스템의 주가가 상장 초반 기대치에 미치지 못하면서 한화그룹의 고민은 커졌다. 김한이 KTB투자증권 연구원은 “한화 3세들이 100% 소유한 에이치솔루션은 향후 ㈜한화와 합병하는 방식으로 승계할 가능성이 높다”고 전망했다. 한화시스템의 시가총액이 늘어나야 에이치솔루션의 기업가치가 늘어나고 ㈜한화와의 합병비율을 산정하는데 유리한 고지를 점할 수 있는 상황이다.

다만 경영권 승계가 당장 눈앞의 일이 아닌 만큼 한화그룹이 한화시스템을 적극 지원하면 서 승계 구도를 짤 가능성이 높다. 김 연구원은 “보호예수 기간 이후에도 에이치솔루션은 한화시스템의 지분(13.4%)을 유지하면서 현금 창출 재원으로 활용할 것”이라며 “특히 ICT 부문은 한화그룹의 성장에 따라 시스템통합(SI) IT 아웃소싱의 수요가 증가해 지속적으로 실적이 성장할 것”이라고 전망했다.

원호연 기자/why37@heraldcorp.com

- Copyrights ⓒ 헤럴드경제 & heraldbiz.com, 무단 전재 및 재배포 금지 -

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.