제46대 미국 대통령 선거가 약 한 달 앞으로 다가오면서 인프라 투자에 대한 기대감이 점차 높아지고 있습니다. 도널드 트럼프 대통령, 조 바이든 후보 모두 대규모 사회기반시설 확충을 공통 공약으로 내걸고 있기 때문이죠.

미국뿐 아니라 코로나19 여파로 인해 좀처럼 경기를 회복하지 못하고 있는 주요국 정부들도 인프라 확충을 통한 경기부양 정책을 준비하고 있는데요. 관련 시장으로 대규모 자금 유입이 기대되는 만큼 장기적인 관점에서 인프라 투자에 관심을 가져볼만한 적절한 시기가 왔다는 분석이 나오고 있습니다.

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

◇ 긍정적 평가 배경 '경기부양'

연초 이후 줄곧 시장의 관심에서 멀찍이 떨어져 있던 인프라 시장에 온기가 돌기 시작한 배경에는 대외적인 요소가 자리하고 있습니다. 가깝게는 한 달 앞으로 다가온 미국 대선과 주요국 정부의 경제 둔화 타개책에 대한 기대감이 점차 시장에 반영되고 있다고 볼 수 있습니다.

우선 미국 대선을 향한 흐름을 살펴보면 재선을 노리고 있는 트럼프 대통령과 이에 맞서는 바이든 후보 모두 내용은 다소 다르지만 대규모 인프라 투자를 예고했습니다. 트럼프 대통령은 2조 달러(한화 약 2320조)의 사회간접자본 투자를 공약으로 내걸었고, 바이든 후보도 청정 인프라를 중심으로 4년간 2조 달러 투자를 약속했습니다.

최근 인프라 확충에 대한 중요성이 부각되고 있는 데는 각종 재정 정책에도 불구하고 코로나19 충격으로 훼손된 고용, 교역 등의 실물경제 회복이 쉽사리 되지 않으면서 인프라 투자 확대와 같은 추가 부양책이 요구되고 있기 때문입니다.

허재환 유진투자증권 연구원은 "대통령 선거를 앞두고 신규 수요 창출 등 경기회복 견인 수단으로 인프라 재건 논의가 다시 활발해졌다"며 "미국 연준이 유연한 평균물가목표제를 도입하고 일시적인 인플레 상승에도 장기적으로 제로금리를 유지할 것으로 밝히면서 대규모 인프라 정책을 추진할 수 있는 우호적 환경도 강화됐다"고 설명했습니다.

여기에 유럽에서도 대규모 사회기반시설 확충 움직임이 보이고 있는데요. 6일 반기 '재정모니터' 보고서 낸 국제통화기금(IMF)은 선진국들이 저금리 혜택을 활용해 즉각적인 인프라 유지보수·확대에 나서야 한다고 밝히기도 했습니다.

영국의 경우 이미 지난 3월 코로나19로 인해 침체에 빠진 경기를 부양하기 위해 2025년까지 6000억 파운드(한화 약 905조원) 이상을 철도 및 도로, 주택 등 인프라 구축에 투입하겠다는 계획을 발표하기도 했습니다.

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

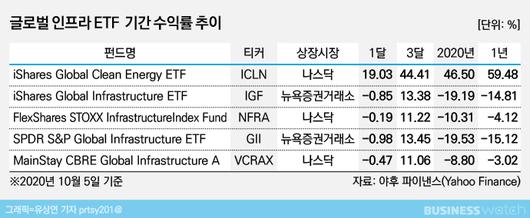

◇ 美 증시 상장 ETF 5종…성적은 '천차만별'

이처럼 막대한 자금 유입이 기대되고 있는 인프라 시장에 투자하려 한다면 미국 주식시장에 상장된 상장지수펀드(ETF)가 선택지가 될 수 있습니다. 총 5개 펀드가 상장해 있는데요.

우선 주로 신재생에너지 기업에 투자하는 'ICLN(iShares Global Clean Energy ETF)'와 글로벌 인프라 기업들을 담고 있는 'IGF(iShares Global Infrastructure ETF)'가 있고, 선진국 인프라 기업들이 포진하고 있는 'NFRA(FlexShares STOXX Infrastructure Index Fund)'가 있습니다.

시가총액 규모는 이들 펀드 보다는 작지만 포트폴리오에 다수의 글로벌 인프라 기업들을 편입한 'GII(SPDR S&P Global Infrastructure ETF)'와 미국 및 선진국 인프라 기업들에 투자하는 'VCRAX(MainStay CBRE Global Infrastructure A) 등이 주인공들입니다.

그중 투자자들이 만족할 만한 성과를 올리고 있는 펀드는 나스닥시장에 상장해 있는 ICLN으로 최근 한 달 수익률이 20%, 석 달 수익률은 45%에 달합니다. 다른 펀드들과 달리 연초 이후 및 1년 수익률도 쏠쏠한 편인데요. 이 기간 성적은 각각 45%, 59%를 웃돌고 있습니다.

이 펀드를 제외하면 나머지 펀드들의 퍼포먼스는 좋다고 볼 수 없는 편인데요. 공통적으로 1개월 단기 수익률은 –1% 수준에 소폭 미치지 못하고 있고, 연초 이후로는 20% 가까이 하락한 펀드들도 있습니다. 범위를 작년 이맘때까지 확대해보면 –3% 수준의 수익률이 가장 선방한 것으로 나타났습니다.

이처럼 ICLN을 제외한 나머지 펀드의 성과가 저조한데는 포트폴리오에 담고 있는 구성종목이 다르다는 데서 그 이유를 찾을 수 있습니다.

ICLN의 경우 우리가 일반적으로 알고 있는 인프라 기업에 투자도 하지만 다른 펀드들이 들고 있지 않은 선런(Sunrun Inc), 플러그 파워(Plug Power Inc), 솔라엣지 테크놀로지(SolarEdge Technologies Inc)와 같은 친환경 기업들에 더 높은 비중으로 투자하고 있습니다.

세 기업의 주가는 최근 강력한 상승세를 나타내고 있는데요. 이 중에서도 솔라엣지 테크놀로지는 지난달 23일 이후 하락 마감 한 번 없이 이달 5일까지 무려 40% 가깝게 급등하며 펀드 수익률 확대에 크게 기여했습니다.

다만, 나머지 펀드들의 전통적인 인프라 기업에 투자한 탓에 성과가 좋지 못한 상황인데요. 연초 이후 주식시장 평균 수익률을 하회하고 있습니다. 따라서 단기적인 접근 보다는 장기적인 관점에서 관심이 필요하다는 조언이 나옵니다.

구경회 SK증권 연구원은 "글로벌 주식시장에 상장된 인프라 기업들은 통신 서비스, 유틸리티, 에너지 업종에 속해 있는데 올해 주식시장에서 이러한 섹터의 기업들은 고성장 주식들에 밀려 저조한 실적을 기록 중"이라며 "주식시장의 인프라 투자는 장기적인 차원에서 이뤄져야 할 필요가 있다"고 진단했습니다.

ⓒ비즈니스워치(www.bizwatch.co.kr) - 무단전재 및 재배포금지

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.