포스코에너지 이달 1300억원 자금조달, 이달 말 공모채 만기도래

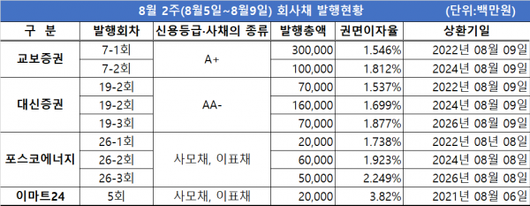

이번 주, 본격적인 휴가철에 도입하면서 회사채 발행은 2건에 그친 것으로 나타났다. 지난주 수요예측을 진행했던 교보증권과 대신증권은 기관투자자의 수요 증가로 낮은 금리로 발행을 완료했다.

|

<이미지를 클릭하시면 크게 보실 수 있습니다> |

교보증권의 경우 7-1회(3년물) 공모채 모집과정에서 1조700억원의 자금이 몰리면서 발행규모가 기존 1800억원에서 3000억원으로 증액됐고 7-2회차 (5년물)에서도 5:1의 경쟁률로 발행규모가 기존보다 300억원 증액된 1000억원으로 확정됐다.

이달 교보증권의 회사채 총 발행규모는 4000억원으로 각각 1.546%, 1.812%의 금리로 자금을 조달했다. A+등급 3년 만기 회사채 수익률과 5년 만기 회사채 수익률이 각각 1.813%, 2.170%인 것을 감안하면 매우 낮은 금리로 자금 조달한 셈이다.

대신증권은 기존 모집액보다 1300억원 증액돼 3000억원 규모로 발행에 성공했다. 최근 우량채권으로 분류되는 A등급 채권의 투자자의 수요가 몰리면서 대신증권의 회사채도 흥행했다는 평가가 지배적이다. 대신증권은 수요예측에서 1조1700억원의 자금이 몰려 1%대 금리로 발행 완료했다.

두 기업은 이번 회사채 발행으로 단기부채에서 장기 부채로 차입구조를 전면 개편할 계획이다.

최근 채권시장 동향은 상고하저의 금리 흐름을 보일 것이라는 전망과 달리 지난해 시장금리 하락이 지속되면서 강세를 보이고 있다. 투자 (IB)업계는 지난해부터 부각된 국내외 경기 둔화와 미국의 정책금리 인상속도 완화, 국내 기준금리 인하 기대에 따라 안전자산 선호 심리가 작용했다고 분석한다. 투자업계 관계자는 “우량등급 회사채의 경우 투자 강세가 이어질 것”이라고 전망했다.

한편 사모시장의 경우 포스코에너지와 이마트24가 등장해 이목을 끌었다.

포스코에너지는 이번주 1300억원 규모의 사모채를 발행했다. 포스코에너지는 지난 2015년 2000억원 채권발행 이후 공모시장에 등장하지 않고 주로 사모시장을 통해 자금을 조달하고 있다.

포스코에너지는 올해 1월과 2월 각각 1000억원, 500억원의 사모채 발행에 이어 이달 1300억원 자금조달에 나섰다.

이번 사모채 발행은 2009년 발행한 공모사채의 차환대금을 마련하기 위한 것으로 풀이된다. 포스코에너지는 지난 2009년 600억원에 달하는 공모채를 발행했고 만기일은 이달 27일까지다.

강민성 기자

-Copyright ⓒ 이코노믹리뷰. 무단전재 및 재배포 금지-

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.