KG그룹이 쌍용자동차 인수에 한걸음 다가섰다. 쌍용차 매각 주간사인 EY한영회계법인이 KG 컨소시엄을 인수 예정자로 선정하면서다.

그러나 인수 경쟁에 나선 다른 기업이 더 큰 금액을 써낼지와 함께 인수 예정자의 세부적인 운영 계획 등 쌍용차 재매각이 마주할 변수도 적지 않다.

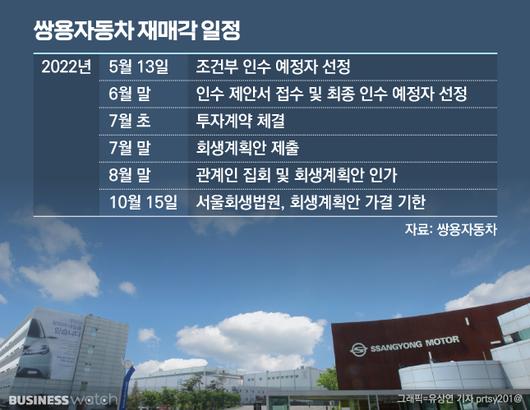

|

/그래픽=비즈니스워치 |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

KG 컨소시엄, 인수 예정자 선정

쌍용차와 EY한영은 13일 법원의 허가를 받아 KG 컨소시엄을 M&A(인수·합병) 공고 전 인수 예정자로 선정했다고 밝혔다.

앞서 KG그룹-파빌리온 프라이빗에쿼티(PE) 연합, 쌍방울그룹, 이엘비앤티(EL B&T)가 쌍용차 인수 제안서를 EY한영에 냈는데, KG그룹 컨소시엄이 선정된 것이다.

업계는 KG 컨소시엄이 기존 우선협상대상자였던 에디슨모터스의 본계약 금액 3049억원보다 많은 4000억원대 중반 이상은 써냈을 것으로 추정한다.

이와 관련 쌍용차와 EY한영은 △인수대금의 크기 △유상증자비율 및 요구 지분율 △인수 이후 운영자금 확보계획(조달 규모 및 방법) △고용보장 기간 등에 중점을 두고 종합적으로 평가해 공고 전 인수예정자를 선정했다고 설명했다.

매각 주관사 측은 "에디스모터스와의 M&A 실패를 거울삼아 인수대금과 인수 후의 운영자금에 대해서는 총액 규모뿐 아니라 제시된 자금조달 계획의 조달 증빙과 투입 형태 등에 대해 각각의 가중치를 부여해 평가했다"고 말했다.

이처럼 자금조달 능력이 중요한 이유는 쌍용차에 많은 빚이 쌓였고, 정상화를 위한 자금도 필요하기 때문이다. 쌍용차 정상화를 위해선 최소 1조5000억원 이상이 필요하다는 게 업계의 분석이다.

|

/그래픽=유상연 기자 prtsy201@ |

<이미지를 클릭하시면 크게 보실 수 있습니다> |

앞으로 어떻게 될까

쌍용차 재매각은 인수 예정자와 조건부 투자계약을 체결하고 공개 입찰을 통해 인수자를 확정하는 '스토킹 호스'(Stalking Horse Bid) 방식으로 진행될 방침이다.

당장은 쌍방울그룹이 참여한 광림 컨소시엄이 여전히 강한 의지를 보이고 있다. 광림 컨소시엄은 인수 예정자 선정이 공개된 직후 내놓은 입장문에서 "KG-파빌리온 연합이 선정된 것에 대해 법원에 가처분 신청을 낼 것"이라며 강하게 반발했다.

인수 제안서 접수가 마감된 지난 11일 무렵 KG와 파빌리온이 연합한 것은 EY한영이 제공한 인수조건 제안 안내서, 대법원 판례, 공정거래법을 검토한 결과 담합 행위에 해당한다는 것이 이들의 주장이다.

그러면서도 광림 컨소시엄 측은 "이번 스토킹호스 선정과 상관없이 경쟁입찰에도 참여할 것"이라며 "포기 없이 끝까지 인수전에 참여할 것"이라고 강조했다.

KG그룹이 자동차 관련 사업을 한 경험이 없다는 것은 단점이나 자금 여력이나 M&A 경험에선 우세하다는 견해들이 있다.

KG그룹 측은 KG케미칼의 현금성 자산 4000억원, KG ETS의 일부 사업 매각을 통한 자금 5000억원에 더해 사모펀드의 추가 합류로 실탄 여력이 있다고 밝혔다. 쌍방울그룹은 이스타항공 인수가 무산되면서 남은 자금 2000억원이 있는 것으로 전해진다.

KG그룹 관계자는 "향후 공개 입찰이 진행되고 경쟁자가 더 많은 금액을 써내면 기존 인수 예정자와 논의하는 과정을 거친다"며 "그들은 그게 마지막 기회이지만, 우리에겐 기회가 한번 더 있는 것"이라며 인수 가능성을 자신했다.

쌍용차는 KG 컨소시엄과 다음주 중 조건부 투자계약을 체결할 예정이다.

ⓒ비즈니스워치(www.bizwatch.co.kr) - 무단전재 및 재배포금지

이 기사의 카테고리는 언론사의 분류를 따릅니다.

기사가 속한 카테고리는 언론사가 분류합니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.

언론사는 한 기사를 두 개 이상의 카테고리로 분류할 수 있습니다.